Die besten Covered-Call-ETFs

In den letzten Monaten sind eine Reihe von ETFs sehr in Mode gekommen, die es dir neben der Erhaltung deines investierten Kapitals ermöglichen, regelmäßig Mieteinnahmen zu erzielen, jeden Monat. Ist das überhaupt möglich?

Ja, deshalb erklären wir in diesem Artikel, was Covered Call ETFs sind, wie es möglich ist, dass sie uns monatliche passive Einkünfte ermöglichen, und welche die besten sind, um mit dem Investieren zu beginnen

Was sind Covered Call ETFs?

Ein Covered Call ETF (oder Buy-Write ETF) ist ein börsengehandelter Fonds, der einen Korb von Aktien oder einen Index besitzt und gleichzeitig Call-Optionen auf diese Position verkauft (schreibt). Die Prämie, die er für die Optionen erhält, wird als regelmäßiges Einkommen an den Anleger verteilt. Auf diese Weise wandelt der ETF einen Teil des Aufwertungspotenzials des Basiswerts in Bargeldeinnahmen um, ohne dass der Teilnehmer selbst Optionen verwalten muss.

Normalerweise, egal ob europäische oder amerikanische ETFs, verteilen sie diese Prämie (und manchmal Prämie + Dividenden für die im Portfolio befindlichen Aktien) alle 30 Tage. Dies verleiht ihnen den Ruf eines Werkzeugs zur Erzielung regelmäßiger passiver Einkünfte.

Wie funktionieren Covered Call ETFs?

Aber ermöglichen sie wirklich die Magie, regelmäßige passive Einkünfte zu erzielen? In der Tat, und um zu zeigen, dass es keinen Trick dabei gibt, schauen wir uns an, wie sie funktionieren:

- Portfolio von Basiswerten: Der Fonds hält einen Korb von Aktien (oder in einigen Fällen von synthetischen Indizes), der normalerweise mit einem bestimmten Index oder Sektor wie dem Nasdaq-100 oder dem S&P 500 verbunden ist. Dank dieser Basis von Vermögenswerten repliziert der ETF die Marktentwicklung ganz oder teilweise.

- Systematischer Verkauf von CALL-Optionen: Auf das Aktienportfolio verkauft der ETF CALL-Optionen mit einem Ausübungspreis (Strike), der leicht über dem aktuellen Marktniveau liegt. Monatlich oder vierteljährlich (abhängig von den Richtlinien des Fonds) werden neue CALL-Verträge geschrieben, um regelmäßige Prämien zu generieren. Offensichtlich muss jeder ETF einen Prospekt mit der Strategie haben, sodass es keinen Raum für Improvisation oder Management während der Laufzeit der Verträge gibt.

- Erhalt von Prämien und Ausschüttung von Dividenden: Für jede verkaufte Call-Option erhält der Fonds eine Prämie, die dem Vermögen des ETFs gutgeschrieben wird. Diese Prämien werden regelmäßig (monatlich oder vierteljährlich) unter den Aktionären in Form eines zusätzlichen „Dividende“ verteilt. Daher stammt die Rendite des Teilnehmers aus zwei Quellen: den traditionellen Dividenden der Aktien und den Prämien aus dem Verkauf von Optionen.

Freedom24

8.5/ 10

Die Märkte

Deutschland, Europa, USA, Asien

* Jede Investition birgt das Risiko eines Kapitalverlustes.

* Investitionen beinhalten immer das Risiko eines Kapitalverlustes.

Die 3 besten Covered Call ETFs mit monatlicher Dividendenausschüttung

Angesichts des Erfolgs, den sie haben, werden wir 3 Covered Call UCITS ETFs betrachten, die Sie aus Europa heraus abschließen können.

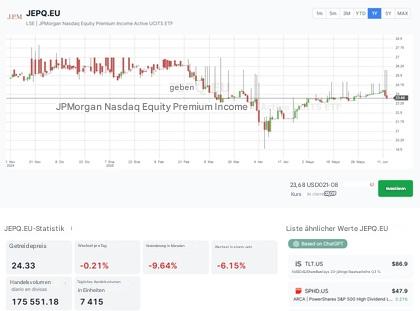

JPMorgan Nasdaq Equity Premium Income Active UCITS ETF

JEPQ ist ein ETF, der darauf abzielt, das Verhalten des Nasdaq-100-Index zu replizieren durch ein Portfolio von 108 Werten, fügt jedoch den systematischen Verkauf von CALL-Optionen mit leicht über dem Markt liegenden Strikes hinzu, um Prämien zu generieren und diese monatlich auszuschütten.

| Merkmale des ETF | Detail |

| 📋 Name und Ticker des ETF | JPMorgan Nasdaq Equity Premium Income Active UCITS ETF (JEPQ.EU) |

| 📈 Max Rendite | –6% |

| 💰 Ausschüttung (Dividende) | Ja, monatlich (9%) |

| 💲 TER | 0,35% |

| 📉 Volatilität (1 Jahr) | – |

* Investitionen beinhalten immer das Risiko eines Kapitalverlustes.

Das erklärte Ziel ist es, Einkommen und langfristiges Kapitalwachstum zu bieten — jedoch mit weniger Schwankungen als der Index dank des Optionspolsters.

Auf diese Weise machen die zehn größten Unternehmen die Hälfte des Fonds aus, indem sie die üblichen Verdächtigen des Technologiesektors klonen: Apple (9,2 %), Microsoft (7,8 %), Nvidia (7,6 %), Amazon (5,9 %), Alphabet C (4,7 %), etc. Und natürlich dominiert die Technologie (46 %), gefolgt von Kommunikation (15 %) und zyklischem Konsum (14 %).

Das Overlay verkauft Call-Optionen auf Indizes/Aktien, die mit dem Nasdaq-100 verbunden sind, und die monatlichen Prämien, zusammen mit den Dividenden der Unternehmen, finanzieren die Ausschüttung an die Aktionäre (heute über 9 %). Im Gegenzug opfert der ETF einen Teil des Aufwärtspotenzials, wenn die Technologie boomt, weshalb wir beobachten können, dass er mehr oder weniger flach ist, sogar leicht im Minus, obwohl er mit weniger als einem Jahr Lebensdauer noch keine signifikante Historie aufweist

Schließlich hat er eine jährliche Kostenquote (TER) von 0,35 %, was ihn sehr nah an seinen „Bruder“ JEPI (S&P 500) bringt und weit unter den passiven Konkurrenten von Covered Calls wie QYLD (0,60 %).

* Investitionen beinhalten immer das Risiko eines Kapitalverlustes.

Das Anlegerprofil dieses ETFs wäre wie folgt:

- Diejenigen, die einen hohen monatlichen Cashflow suchen und bereit sind, auf einen Teil der Wertsteigerung im Falle einer außergewöhnlichen Rallye zu verzichten.

- Anleger mit Toleranz gegenüber dem Technologiesektor, die in der Lage sind, kurze Volatilitätsperioden zu ertragen, aber an regelmäßigen Erträgen interessiert sind.

- Profile mit mittlerem bis hohem Risiko, die die Dynamik von Optionen verstehen und ein Aktienportfolio mit einer semi-diversifizierten Strategie ergänzen möchten.

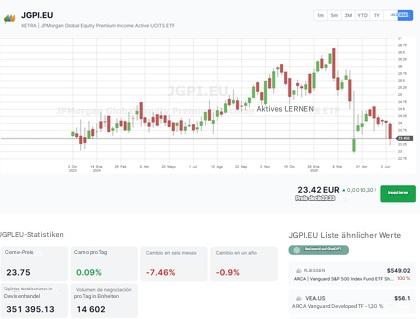

JPMorgan Global Equity Premium Income Active UCITS ETF

JEPG repliziert sehr genau die Zusammensetzung des MSCI World Index durch ein Portfolio von 248 hochkapitalisierten und Blue-Chip-Werten, verteilt auf Sektoren und Regionen.

Auf diese globale Basis wird die gleiche Technik des Verkaufs von Calls sehr nah am Geld (near-the-money) mit monatlichen Verfallsterminen angewendet, wodurch ein Prämienfluss generiert wird, der als Dividenden verteilt wird.

| Merkmale des ETFs | Detail |

| 📋 Name und Ticker des ETFs | JPMorgan Global Equity Premium Income Active UCITS ETF (QYLD.US) |

| 📈 Maximale Rentabilität | 0% |

| 💰 Verteilung (Dividende) | Ja, monatlich (7,5%) |

| 💲 TER | 0,35% |

| 📉 Volatilität (1 Jahr) | 11% |

* Investitionen beinhalten immer das Risiko eines Kapitalverlustes.

In diesem Fall besteht das Basisportfolio aus mehr als den 100 wichtigsten Werten weltweit, die defensiv ausgewählt wurden. Wieder einmal stammt die Überlagerung oder „Overlay“ aus dem Verkauf von Call-Optionen OTM auf den MSCI World. Auf diese Weise finanzieren die Prämien + Dividenden die monatlichen Zahlungen.

Und wie es natürlich ist, stammt seine Zusammensetzung im Wesentlichen aus den Regionen USA (65%), der Eurozone (15%) und Japan (10%), während erneut die Sektoren Technologie, Finanzen und Gesundheit mit 15,6%, 18,6% und 17,2% hervorstechen.

Vielleicht das Interessanteste ist, dass es langfristig, und trotz dieser monatlichen Dividendenausschüttung, geschafft hat, normalerweise rentabel zu sein.

Insgesamt erhält der Anleger ein Polster, wenn der Markt fällt, aber du „deckelst“ einen Teil des Anstiegs, wenn die Börsen explodieren.

Freedom24

8.5/ 10

Die Märkte

Deutschland, Europa, USA, Asien

* Jede Investition birgt das Risiko eines Kapitalverlustes.

* Investitionen beinhalten immer das Risiko eines Kapitalverlustes.

Für wen ist dieser ETF empfehlenswert?

- Für diejenigen, die eine diversifizierte globale Exposition mit monatlicher Einkommensgenerierung wünschen.

- Anleger mit einem moderaten Profil, die die absolute Volatilität eines 100%igen Aktienportfolios reduzieren möchten, im Austausch für die Aufgabe eines Teils des Aufwärtspotenzials.

- Vermögensfonds oder Anlageportfolios mit Sitz in Spanien und dem Rest Europas, die von der aufgeschobenen Besteuerung oder der steuerlichen Behandlung der monatlichen Dividenden in bestimmten Steuerrahmen profitieren können.

Global X NASDAQ 100 Covered Call ETF

QYLD folgt sehr genau dem CBOE NASDAQ-100 Buy Write V2 Index, der die monatliche at-the-money CALL-Optionen-Verkäufe auf den Nasdaq-100 zusammenstellt. Dies bedeutet, dass der Fonds bei jedem Verfall ATM-Calls (im Geld) auf den gesamten Wert des Portfolios verkauft. Da sie at-the-money sind, sind die Prämien höher als bei leicht OTM, aber die Möglichkeit, auf Kapitalgewinne zu verzichten, ist bei diesem ETF viel ausgeprägter.

| Merkmale des ETF | Detail |

| 📋 Name und Ticker des ETF | JPMorgan Global Equity Premium Income Active UCITS ETF (QYLD) |

| 📈 Maximale Rendite | 10% |

| 💰 Ausschüttung (Dividende) | Ja, monatlich (12%) |

| 💲 TER | 0,45% |

| 📉 Volatilität (1 Jahr) | 18,75% |

* Investitionen beinhalten immer das Risiko eines Kapitalverlustes.

Mehr oder weniger dasselbe. Die 10 größten Positionen machen 52 % aus und sind praktisch eine Kopie des Nasdaq-100 mit den alten Bekannten Apple (9,6 %), Microsoft (8,8 %), Nvidia (8 %), Amazon (5,9 %), Broadcom (4,5 %). Während nach Sektoren Technologie (≈ 50 %) dominiert, gefolgt von Kommunikation (16 %) und zyklischem Konsum (14 %).

Einfach zu beachten, dass obwohl die monatlichen Einnahmen leicht höher sind – weil sie zum gleichen Preis wie der Basiswert verkauft werden -, die Möglichkeiten zur Wertsteigerung viel begrenzter sind. Und da es höhere monatliche Einnahmen ermöglicht, erhebt es auch eine höhere Verwaltungsgebühr.

Außerdem führt die Tatsache, dass es stark auf Technologiewerte konzentriert ist, dazu, dass seine Volatilität höher sein kann als die der hier betrachteten anderen ETFs, in Zeiten von Indexrückgängen, wie Sie im folgenden Diagramm sehen können.

* Investitionen beinhalten immer das Risiko eines Kapitalverlusts.

Für wen ist dieser ETF empfehlenswert?

- Für diejenigen mit hoher Abneigung gegen Verluste in seitwärts oder abwärts gerichteten Märkten, die maximale Einkommensgenerierung in einem technologischen Universum suchen.

- Profile, die die Volatilität des Technologiesektors übernehmen und monatliche wiederkehrende Vorteile einer reinen Buy-&-Hold-Strategie im Nasdaq-100 vorziehen.

- Investmentportfolios, die sich darauf konzentrieren, Bargeld zu generieren, um laufende Ausgaben, Renten oder Liquiditätsbedürfnisse zu decken, in dem Wissen, dass die Kapitalaufwertung sehr begrenzt sein wird.

Und was kann mit dem ETF in den verschiedenen Marktszenarien passieren?

- Seitwärtsmarkt oder mit moderaten Anstiegen: Wenn der Aktienkurs den Strike der Optionen bei Fälligkeit nicht überschreitet, behält der ETF die Aktien und erhält die volle Prämie. Auf diese Weise erzielt der Anleger eine zusätzliche Rendite, ohne Kapitalverluste zu erleiden (abgesehen von den eigenen Schwankungen des Portfolios).

- Stark steigender Markt: Wenn der Aktienkurs bei Fälligkeit den Strike überschreitet, verkauft der Fonds die Aktien zum Ausübungspreis oder der ETF rollt die Position auf den entsprechenden Strike, wodurch der Gewinn auf dieses Niveau begrenzt wird. Der Teilnehmer opfert zusätzliches Aufwertungspotenzial über dem Strike im Austausch dafür, dass er die Prämie erhalten hat.

- Abwärtsmarkt: Bei starken Rückgängen bietet der Verkauf von Optionen einen gewissen Schutz, da die Prämie die Verluste des Portfolios teilweise ausgleicht. Wenn der Rückgang jedoch sehr stark ist, können die Kapitalverluste die erhaltenen Prämien übersteigen.

Zusammenfassend lässt sich sagen, dass in seitwärts gerichteten Märkten oder mit moderatem Wachstum die ETFs mit Covered Call die zugrunde liegenden Portfolios erhalten und Prämien einnehmen, die die Rendite erhöhen. In stark steigenden Märkten verzichtet man auf zusätzliche Gewinne über dem Strike, indem man Aufwärtspotenzial gegen stabilere Erträge eintauscht.

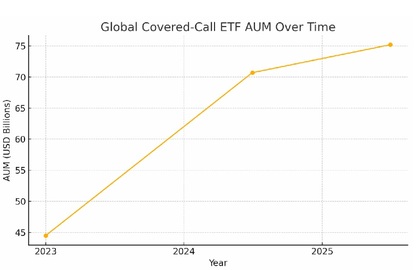

Der Erfolg der Covered Call ETFs auf dem Aktienmarkt

Infolgedessen haben Covered Call ETFs in den letzten Monaten eine gewisse Beliebtheit erlangt. Tatsächlich stieg ihr verwaltetes Vermögen von 44,5 Milliarden Dollar Anfang 2023 auf 70,7 Milliarden Mitte 2024 und überstieg 75 Milliarden Mitte 2025, da Anleger zunehmend nach Strategien mit verbesserter Rendite in einem Umfeld niedriger Renditen und volatiler Aktienmärkte suchen.

Die Covered-Call-ETFs sind in den letzten Jahren beliebter geworden. Laut Daten von Morningstar Direct beläuft sich das Nettovermögen der Gruppe der ‘abgeleiteten Erträge’ derzeit auf 70,7 Milliarden Dollar, verglichen mit 44,5 Milliarden vor einem Jahr.

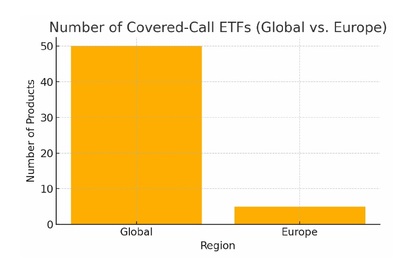

In den Vereinigten Staaten sind sie weitaus beliebter, weshalb bereits etwa 50 Covered-Call-ETFs gehandelt werden. In Europa befindet sich der Markt noch in einer frühen Phase, mit nur fünf strukturierten Produkten unter dem UCITS-Rahmen, was darauf hindeutet, dass es Raum für neue Markteinführungen geben könnte.

Covered Call mit Optionen vs. Covered-Call-ETFs: Welche Option ist besser?

Also, da wir ETFs gesehen haben, die einfach eine ziemlich bewährte Optionsstrategie robotisch anwenden. Soll man sich entscheiden, eine Covered-Call-Strategie persönlich umzusetzen durch den Kauf von Aktien und den Verkauf von Optionen, oder diese Tätigkeit an einen UCITS-ETF delegieren, der den Prozess automatisiert?

Um diese Frage zu beantworten, bewerten wir einfach die folgenden Punkte:

| Aspekt | Manueller Covered Call | Covered-Call-ETFs UCITS |

| Mindestkapital erforderlich | Hoch: Es sind Mindestpakete erforderlich, um Optionen zu verkaufen, in der Regel Pakete von 100 Aktien, und zusätzliche Margen. | Niedrig: In Europa können Bruchteile von ETFs ab kleinen Beträgen gekauft werden, und es besteht keine Notwendigkeit, auf die Marge zurückzugreifen. |

| Provisionen und Kosten | – Provisionen, die beim Kauf/Verkauf von Aktien und Optionen anfallen. | – Jährliche TER (≈0,60 %–0,65 %). – Die Brokergebühren für den Kauf und Verkauf von ETFs sind in der Regel niedrig. |

| Diversifikation | Begrenzt auf das verfügbare Kapital; am häufigsten wird eine Covered Call auf wenige Aktien gemacht. | UCITS-Portfolios umfassen Dutzende oder Hunderte von Titeln und verteilen das sektorale und geografische Risiko. |

| Operative Komplexität | Erfordert zumindest mittleres Wissen über Optionen, deren Griechen und Variablen | Sehr einfach: Die Strategie wird vom Manager ausgeführt; es reicht aus, den ETF-Anteil zu kaufen und zu halten. |

| Flexibilität der Strikes | Maximal: Der Investor wählt Verfallstermine, OTM/ATM oder ITM Strikes, Daten, Positionsgröße, hat die Möglichkeit zu rollen oder Transaktionen jederzeit zu schließen | Keine: Die Auswahl der Strikes, Verfallstermine und des Basiswerts hängt vom Prospekt und den Entscheidungen des Managers ab. |

| Transparenz und Nachverfolgung | Der Investor sieht jede Options- und Aktienposition und kann in Echtzeit anpassen. | Vierteljährliche oder halbjährliche Transparenz des Portfolios, ohne Details zu jeder verkauften Option. |

| Steueraspekt | In Spanien werden Optionsprämien als Kapitalgewinne besteuert, wenn sie ausgeübt oder verfallen; Aktiengewinne gemäß allgemeiner Vorschriften. | Die monatlichen Dividenden des ETFs werden als solche besteuert (Dividendensteuer), und der Verkauf der Beteiligung generiert Kapitalgewinne. Die Erklärung kann einfacher sein. |

| Liquidität | Es hängt von der Aktion und der Option ab; einige Basiswerte haben eine geringe Liquidität bei weit entfernten Strikes oder langen Laufzeiten. Generell haben UCITs-ETFs keine Optionen, daher müsste man mit amerikanischen ETFs arbeiten. | Hohe intrinsische Liquidität des ETFs (an europäischen Börsen notiert), mit engen Spreads. |

| Schutz vor Rückgängen | Begrenzt: Es wird eine Prämie durch den Verkauf der Option erzielt, aber bei starken Rückgängen akkumuliert der Kapitalverlust. Hier, wenn ein CALL bereits viel gezahlt hat, können neue im Rhythmus des Rückgangs weiter geöffnet werden, was etwas mehr Schutz bietet. | Ähnlich: Die Prämie der Calls dämpft teilweise, der Verwalter hat unterschiedliche Zeiten, um neue CALLS anzupassen. |

| Finanzierungskosten | In Bärenmärkten verhindern die Sicherheiten für die Optionen, dass das gesamte Kapital für andere Investitionen genutzt werden kann (eingefrorene Marge). | Der Fonds akkumuliert die Finanzierungskosten intern; für den Anleger besteht keine Anforderung, Sicherheiten zu stellen. |

Persönlich glaube ich, dass wenn du genügend Zeit, Wissen und Kapital hast, die Durchführung einer Covered-Call-Strategie auf eigene Faust viele Vorteile hat. Du kannst den Strike, die Laufzeit und die genaue Größe jeder Position wählen und die Operation an dein Profil anpassen und maximieren theoretisch das Verhältnis zwischen eingenommener Prämie und eingegangenem Risiko. Allerdings ist es nicht für jedermann: Die Lernkurve ist real, und die Betriebs- und Finanzierungskosten können am Ende höher sein, als es zunächst scheint.

Dennoch, für die Mehrheit der Privatanleger erscheint es mir viel vernünftiger, ETFs zu wählen, die Covered-Call-Strategien implementieren. Sie sind einfacher, diversifiziert und vermeiden das Chaos, jede Operation manuell zu verwalten. Allerdings gibt es eine wichtige Einschränkung: In Europa können wir nicht auf die amerikanischen ETFs zugreifen (die einzigen, die wirklich Optionen handeln), also was wir hier tun, ist, diese Aktien zu haben, wenn uns eine Option zugewiesen wird, aber wir können sie nicht direkt als Teil des ETFs kaufen. Trotzdem haben diese Produkte in der Regel angepasste Gebühren und eliminieren vollständig die Notwendigkeit, Fälligkeiten zu verwalten oder Orderbücher zu führen.

Freedom24

8.5/ 10

Die Märkte

Deutschland, Europa, USA, Asien

* Jede Investition birgt das Risiko eines Kapitalverlustes.

* Investitionen beinhalten immer das Risiko eines Kapitalverlustes.

Freedom24: Bester Broker zum Kauf von Covered Call ETFs

Mit einem Angebot von über 3.600 ETFs im Portfolio, hat sich Freedom24 als eine der umfassendsten Plattformen in der europäischen Investmentlandschaft etabliert. Und es bietet nicht nur ETFs an, über seine Plattform kannst du in mehr als 40.000 Aktien aus Europa, Amerika und Asien investieren, sowie in weitere 147.000 Anleihen, sowohl Unternehmens- als auch Staats- und Kommunalanleihen.

Außerdem ist es einer der wenigen europäischen Broker, die Investitionen in die UCITS Covered Call ETFs, die in Europa verfügbar sind, ermöglichen – eine Kategorie, die noch sehr begrenzt ist, mit nur fünf Produkten, die auf dem Kontinent gelistet sind.

Hier sind die Eigenschaften:

| Eigenschaften von Freedom24 | Definition |

| 🏆 Regulierung | CySEC mit CIF-Lizenz 275/15, und auch bei der CNMV und BaFin registriert |

| 💼 Finanzielle Vermögenswerte | 40.000 Aktien, 3.600 ETFs und bis zu 147.000 Anleihen. |

| 💲 Gebühren | All Inclusive: 0,5% +0,012€ pro ETF/Aktie (+1,2€/$ pro Auftrag) Smart in EUR: 0,02€/$ pro ETF/Aktie (+ 2€/$ pro Auftrag) |

| 📈 Plattform | Eigen; Web und mobile App |

| 💡 Vorteil | Kostenloser persönlicher Anlageberater, der den Kunden ab Kontoeröffnung zugewiesen wird. |

| 🎁 Aktion für neue Kunden | Eröffnen Sie jetzt Ihr Konto bei Freedom24 (was nur 10 Minuten dauert) und erhalten Sie bis zu 20 Gratisaktien für die Aufladung Ihres Kontos |

* Investitionen beinhalten immer das Risiko eines Kapitalverlusts.

Für weitere Informationen über Freedom24 können Sie unseren ausführlichen Erfahrungsbericht lesen.

Lohnt es sich, Covered Call ETFs zu kaufen, anstatt die Strategie selbst umzusetzen? | Die Meinung von David Leyguarda

Aus meiner Sicht als Analyst und Trader halte ich Covered Call ETFs für ein ideales Werkzeug, um Aktienportfolios zu ergänzen, insbesondere wenn:

- Es darum geht, regelmäßige Einnahmen zu erzielen: In einem Umfeld mit niedrigen Zinsen oder bei lang anhaltenden Seitwärtsmärkten ermöglicht der Verkauf von Optionen, das Portfolio mit Einnahmen zu „schmücken“, die sonst nicht existieren würden.

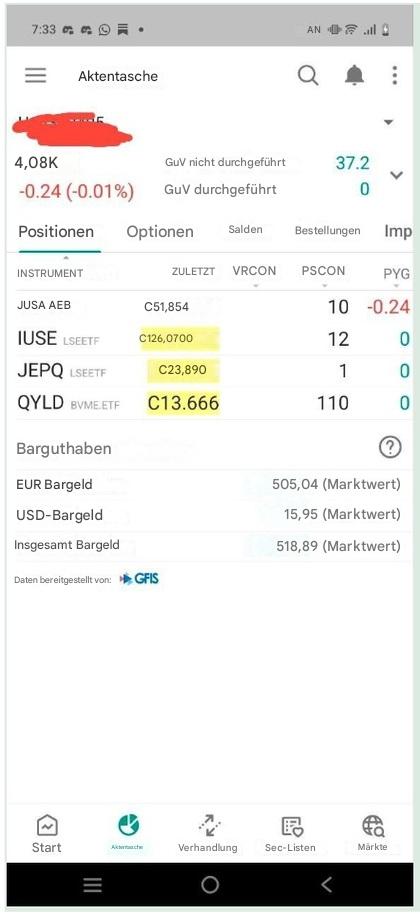

- Es wird angestrebt, das Management zu vereinfachen: Das praktische Wissen darüber, wie man „implizite Volatilität“ bewertet, geeignete Strikes auswählt, Margen in manchmal illiquiden Märkten verwaltet oder Rollovers managt, ist nicht für jeden zugänglich. Mit einem ETF reicht es aus, zu kaufen und zu halten; der komplexeste Teil wird vom Managementteam übernommen. Für einen Trader, der wie ich einen Großteil seines Tages damit verbringt, Flüsse, Volumen und Preis zu analysieren, ermöglicht mir die Delegation dieser Operation, mich auf die Entscheidungsfindung beim Ein- und Ausstieg in andere Vermögenswerte zu konzentrieren. Vor nur 3 Monaten begann ich, ein langfristiges Portfolio zu veröffentlichen, um zu zeigen, wie man eine DCA-Strategie mit regelmäßigen Beiträgen umsetzen kann. Unter den in diesem Portfolio ausgewählten ETFs sind 2 der hier genannten enthalten. $QYLD und JEPQ

- Es wird akzeptiert, einen Teil des Aufwärtspotenzials abzugeben: Wer erwartet, dass der Nasdaq-100 seinen Wert in einer starken Rally vervielfacht, wird etwas von der Aufwärtsbewegung verlieren. Im Gegenzug erhält man jedoch monatlich bis zu 10 %–12 % jährlich. Aus meiner Sicht, in sehr starken Aufwärtsmärkten, bevorzuge ich es manchmal, direkt in führende Aktien investiert zu sein und Covered Calls nur dann zu wechseln, wenn ich Widerstandsniveaus oder potenzielle Höchststände erkenne. Aber in seitwärts gerichteten oder korrigierten Märkten wirken die Prämien der Covered Calls als „emotionales“ und finanzielles Polster.

- Die emotionale Volatilität wird gemanagt: Optionen systematisch zu verkaufen, zwingt dazu, zu akzeptieren, dass, wenn der Preis steigt, „ich zum Strike verkaufen muss“. Das kann in Phasen der Euphorie Frustration erzeugen. Im Gegensatz dazu kaufe ich beim Halten des ETFs ein Aktienpaket, das bei Fälligkeit gemäß den Prospektregeln abgewickelt wird; meine Sichtweise ist langfristig, ohne mir Sorgen zu machen, ob „wir hier oder dort mehr Prämien investieren“.

Aus all diesen Gründen ist meine Empfehlung an diejenigen, die noch nicht mit der Mechanik des Optionshandels vertraut sind, mit einemETF Covered Call UCITS (z. B. JEPQ oder QYLD) zu beginnen, um sich mit dem Verhalten der Strategie vertraut zu machen, bevor sie sich überlegen, es „von Hand“ zu tun. Nur wenn die Grundlagen von „impliziter Volatilität“, „Zuweisungsrisiko“ und „Options-Rollover“ beherrscht werden, ist der Sprung zu einer direkten Implementierung gerechtfertigt, da:

- Es erfordert Zeit und Engagement, um Margin-Niveaus zu überwachen und Positionen anzupassen.

- Es beeinflusst die Besteuerung. Optionsprämien und Kapitalgewinne/-verluste jeder abgelaufenen oder zugewiesenen Aktie müssen detailliert angegeben werden.

- Es erfordert ausreichendes Kapital, um Trades abzudecken, insbesondere wenn man in Basiswerten mit sehr engen Strikes (ATM) handeln möchte.

Abschließend sind ETFs mit Covered Calls eine sehr attraktive Lösung für die meisten Portfolios: Sie bieten regelmäßige Erträge, Diversifikation und einfache Ausführung.

*Jede Investition birgt das Risiko eines Kapitalverlustes.

**Die Informationen in diesem Artikel dienen ausschließlich der allgemeinen Orientierung und stellen keine Garantie für die Verfügbarkeit der Produkte in Deutschland dar. Bitte überprüfen Sie regelmäßig die neuesten Informationen auf der offiziellen Website von Freedom 24.

Hinweis zu Ertrags-ETFs:

Die genannten jährlichen Erträge basieren auf historischen Ausschüttungen bis zum 03.06.2025. Diese Angaben dienen ausschließlich Informationszwecken und stellen keine Garantie für zukünftige Ergebnisse dar.

Covered Call ETFs sind komplexe Finanzprodukte mit erhöhtem Risiko. Sie bieten keine vollständige Absicherung bei fallenden Märkten und können bei steigenden Kursen unterdurchschnittlich abschneiden. Vor der Investition ist eine Eignungsprüfung gemäß MiFID II erforderlich.