Verwendung des Stochastik Indikator für Ihr Trading

Der Stochastik Indikator ist ein Oszillator, der in der technischen Analyse verwendet wird. Er verfolgt das Verhältnis zwischen jedem Schlusskurs und der jüngsten Spanne von Höchst- und Tiefstständen.

Der Stochastik misst die Fähigkeit der bullischen oder bärischen Anleger, den Preis nahe seinem Tageshöchst- oder -tiefststand zu schließen. Wenn die Preise steigen, tendieren sie dazu, nahe der oberen Grenze zu schließen, und umgekehrt, wenn sie fallen.

Was ist der Stochastik Indikator?

Der Stochastik ist ein Trading-Indikator, der von George Lane entwickelt wurde und aus zwei Linien besteht, die als %K und %D bekannt sind.

Der Stochastik basiert darauf, dass, wenn die Preise steigen, der Schlusskurs näher an den Tageshöchstständen liegt. Im Gegenteil, wenn die Preise fallen, liegt der Schlusskurs näher an den Tiefstständen der Sitzung.

Der Stochastik wird berechnet, indem der Schlusskurs der Sitzung sowie die Preisspanne des Berechnungszeitraums berücksichtigt werden. Im Folgenden erklären wir die verwendeten Formeln.

👉 Mehr Informationen: Technische Indikatoren

Formeln des Stochastik Indikators

Die Formeln zur Berechnung der beiden Linien des Stochastik Indikators sind:

%K=100*(C-Min)/(Max-Min)

Wo: C= Aktueller Schlusskurs Min= Minimum der letzten Sitzungen, je nach gewählter Frist p Max= Maximum der letzten Sitzungen, je nach gewählter Frist p. %D= Einfacher gleitender Durchschnitt von %K über n Perioden

Für die Berechnung von %K wird in der Regel für p der Wert 14 verwendet, d.h. 14 Sitzungen. Ebenso wird für %D in der Regel ein Wert von n zwischen 3 und 5 Perioden verwendet.

Das heißt, %D ist der gleitende Durchschnitt von 3 bis 5 Perioden von %K. Daher ist D% ein geglätteter oder abgeflachter Indikator von %K.

Wir müssen uns auch daran erinnern, dass der einfache gleitende Durchschnitt der arithmetische Durchschnitt einer konstanten Anzahl von ausgewählten Beobachtungen ist. Für jede neue Periode wird der neueste Wert genommen und der älteste Wert verworfen.

Dieser klassische Stochastik, den wir erklärt haben, ist als schnelle Stochastik bekannt. Es wird auch eine andere Version verwendet, die als langsamer Stochastik bekannt ist und 3 Parameter verwendet, wobei der letzte eine neue Glättung ist, die auf die Linien angewendet wird, deren Standardwert (für n) in der Regel 3 ist.

Wozu dient Stochastik?

Die Funktionalität der Stochastik zeigt sich, wenn die Werte sich nicht in starken Trends befinden. Er wird verwendet, um die verschiedenen Zick-zack-Bewegungen zu bestimmen, in denen sich die Preise bewegen, und gibt Kauf- und Verkaufssignale.

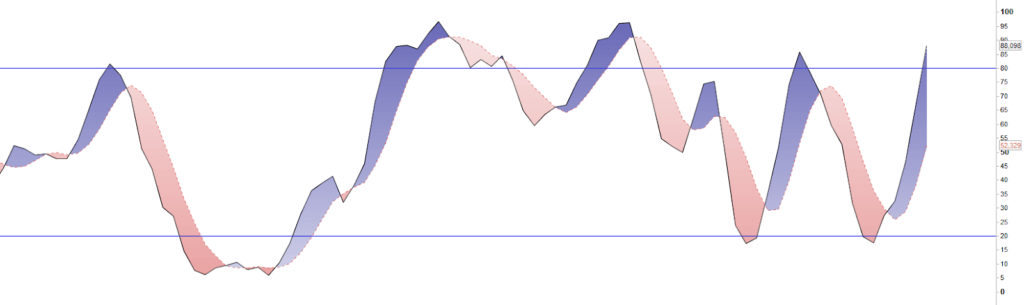

Die Stochastik ist ein normalisierter Indikator, der sich innerhalb einer Skala von 0 bis 100 bewegt und zwei Bereiche oder Ebenen hat, die besonders wichtig werden, wenn sie vom Indikator erreicht werden. Wir nehmen an, dass Stochastik signalisiert, dass:

- Das Asset ist überverkauft, wenn die Linien des Stochastikn (%K, %D) sich im Bereich zwischen 0 und 20 befinden.

- Das Asset ist überkauft, wenn die Linien des Stochastikn sich im Bereich zwischen 80 und 100 befinden.

Die von der Stochastik ausgegebenen Trendumkehrsignale sind stärker, wenn die Stochastik überkauft oder überverkauft ist.

Die in der nachstehenden Grafik markierten Bereiche markieren die überkauften (oberhalb der oberen Linie) und überverkauften (unterhalb der unteren Linie) Zonen.

Strategien mit dem Stochastik Indikator

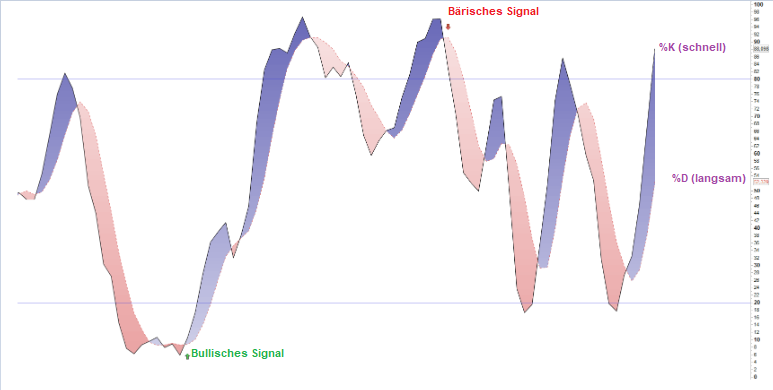

Wir können die folgenden Strategien mit dem Stochastik Indikator verfolgen, indem wir den Schnittpunkt der Linien beobachten:

- Der Stochastik gibt ein Kaufsignal, wenn ein Schnitt der Linie %K zur Linie %D von unten nach oben in der Überverkaufszone stattfindet.

- Der Stochastik gibt ein Verkaufssignal, wenn ein Schnitt der Linie %K zur Linie %D von oben nach unten in der Überkaufszone stattfindet.

Die Schnittpunkte der Linien markieren eine Änderung der Preisrichtung, das Problem besteht darin, dass es nicht möglich ist, die Amplitude der Bewegung zu quantifizieren.

Wir müssen präzisieren, dass, wenn wir von Kaufsignalen sprechen, wir meinen, dass der Anleger eine Long-Position eröffnen oder seine Short-Position schließen sollte. Ebenso bedeutet ein Verkaufssignal, dass eine Short-Position eröffnet oder eine Long-Position geschlossen werden sollte.

Eine andere Strategie, die verfolgt werden kann, ist die folgende:

- Kaufsignal, wenn aus der Überverkaufszone kommend, die Linien %K und %D nach oben drehen und diese Zone verlassen.

- Verkaufssignal, wenn aus der Überkaufszone kommend, die Linien %K und %D nach unten gehen und diesen Sektor verlassen.

Strategien mit Divergenzen im Stochastik Indikator

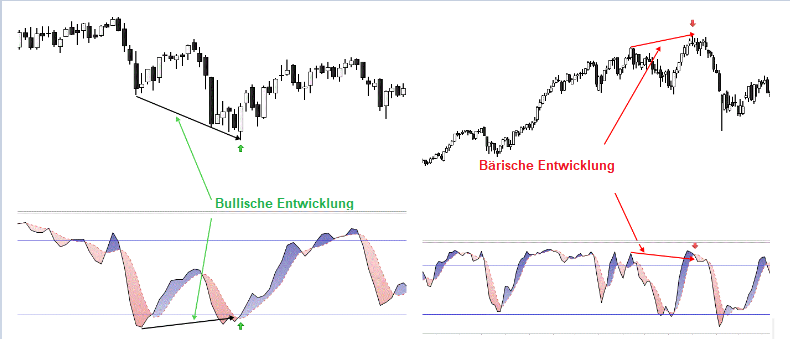

Auch die folgenden Strategien können verfolgt werden, indem man die Divergenzen der Stochastik berücksichtigt und die Linien %K und %D mit den Kursdaten vergleicht:

- Wenn eine bullische Divergenz vorliegt, kaufen und einen Schutzstopp unterhalb des letzten Preisminimums setzen.

- Wenn wir eine bärische Divergenz feststellen, Leerverkauf tätigen und einen Schutzstopp oberhalb des letzten Maximums setzen.

Der Stop-Loss wird auf Höhe des kleinen Pfeils gesetzt (grün im bullischen Fall und rot im bärischen Fall).

Wie wir im obigen Diagramm sehen können, impliziert eine bullische Divergenz, dass die Linien des Stochastikn einen Aufwärtstrend zeigen, während das analysierte Asset einen Abwärtstrend zeigt. Das Gegenteil ist der Fall, wenn es sich um eine bärische Divergenz handelt.

Wenn Sie ein begeisterter Trader sind und daran interessiert sind, zu erfahren, wie man andere technische Indikatoren verwendet, verpassen Sie nicht unsere Artikel über die Handelsvolumen und den Williams%R

Stochastischer Handelsvorschlag:

- Wenn sich der Markt im Trend befindet, nutzen Sie die Kreuze des Indikators außerhalb der überkauften und überverkauften Bereiche, um die Positionen in Richtung des Trends zu erhöhen.

- In einem Markt mit starker Aufwärtstrend, erhöhen Sie die Long-Positionen (bullisch) jedes Mal, wenn die Linie %K über der %D liegt.

- In einem Markt mit starkem Abwärtstrend, erhöhen Sie die Short-Positionen (bärisch) jedes Mal, wenn die Linie %K unter der %D liegt.

Diese Pyramidenstrategie mit Stochastik wird die Gewinne aus den Gewinnerpositionen erheblich steigern. Aber, man muss viel strenger mit den Stop-Losses (Verlustbegrenzung) sein.

Vorteile und Nachteile des Stochastik Indikators

Zu den Vorteilen des Stochastik Indikators können wir hervorheben:

- Die Linien %K und %D sind relativ einfach zu berechnen.

- Es ist ein sehr intuitives Werkzeug, das nützlich sein kann, indem es klarere Signale gibt, wenn es in eine Überkauf- oder Überverkaufszone eintritt.

- Es kann verwendet werden, indem man Stop-Losses verwendet, um Verluste zu begrenzen, was das Risiko für den Anleger reduziert.

Allerdings haben wir auch einige Nachteile:

- Obwohl es einen Trendwechsel identifizieren kann, lässt es uns nicht die Größe der Drehung antizipieren. Das heißt, wenn wir ein Kaufsignal sehen, zum Beispiel, können wir nicht wissen, wie viel der Preis steigen wird.

- Es ist immer noch ein visuelles Werkzeug, das uns zwar Trendwechsel anzeigt, aber nicht offenbart, was hinter diesen Bewegungen steckt.

- Obwohl der Indikator Kauf- oder Verkaufssignale gibt, sollten diese bestätigt werden, sobald die Linien %K und %D die mittlere Ebene von 50 kreuzen. Das heißt, sobald ein Verkaufssignal beobachtet wurde, zum Beispiel, sollte dieses bestätigt werden, wenn die Linien nach unten das Niveau von 50 kreuzen. Daher, obwohl es ein nützlicher Indikator ist, erlaubt es nicht, schnell zu handeln und gleichzeitig das Risiko so weit wie möglich zu reduzieren.