Was die WACC-Formel über die Finanzen deines Unternehmens verrät

Die WACC-Formel ist ein echtes Multitalent in der Betriebswirtschaft. Sie hilft dir nicht nur, die durchschnittlichen Kapitalkosten deines Unternehmens zu verstehen, sondern ist auch die Basis für viele andere nützliche Rechnungen. In diesem Artikel erfährst du, warum WACC so wichtig ist und wie du es berechnest.

Das Wichtigste in Kürze

➡️WACC steht für Weighted Average Cost of Capital und sagt dir, wie hoch die durchschnittlichen Kapitalkosten in deinem Unternehmen sind.

➡️Du kannst das WACC nutzen, um den Wert deines Unternehmens zu berechnen.

➡️Es ist auch nützlich, um zu entscheiden, ob du in neue Projekte investieren solltest.

➡️Die WACC-Formel nimmt den Durchschnitt der Kosten für Eigen- und Fremdkapital und gewichtet ihn dann mit dem Anteil am Gesamtkapital.

➡️Das Ergebnis hilft dir, den aktuellen Wert deines Unternehmens zu kennen.

➡️Wenn du überlegst, in neue Projekte zu investieren, ist das WACC eine gute Grundlage für deine Entscheidung.

Was bedeutet WACC?

WACC steht für Weighted Average Cost of Capital, also die gewichteten durchschnittlichen Kapitalkosten eines Unternehmens. Diese Zahl ist wichtig, um zu verstehen, wie wirtschaftlich dein Unternehmen ist und welche Risiken es hat.

WACC wird auch als Mindestrendite für Investitionsprojekte genutzt. Um WACC zu berechnen, brauchst du das Gesamtkapital deines Unternehmens, das aus Fremd- und Eigenkapital besteht. Aber keine Sorge, wir kommen gleich darauf zurück!

Warum ist WACC so wichtig?

Dein Gesamtkapital setzt sich aus Fremdkapital und Eigenkapital zusammen. Das ist wichtig, weil du mit WACC herausfinden kannst, welche Kapitalkosten auf dich zukommen könnten. Das Gute daran ist, dass du die Kapitalkosten für Fremd- und Eigenkapital separat betrachten kannst.

Wie berechnet man WACC?

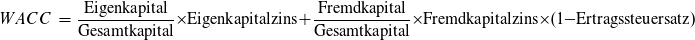

Jetzt wird’s spannend! Wie berechnet man diese wichtige Zahl? Die Formel für WACC sieht so aus:

WACC = Eigenkapital / Gesamtkapital x iₑₖ + Fremdkapital / Gesamtkapital x iFK x (1-s)

Oder auch noch einmal anders dargestellt:

Sieht kompliziert aus, ist es aber nicht! Die Formel teilt das Eigen- und Fremdkapital durch das Gesamtkapital. Das gibt dir den Anteil des Eigen- und Fremdkapitals am Gesamtkapital. Und keine Sorge, weiter unten erklären wir alle Abkürzungen und was sie bedeuten.

Hinweis: Wenn du Vorzugsaktien in deinem Unternehmen hast, kannst du diese auch in der WACC-Formel berücksichtigen. Das ist zwar nicht so häufig, kann aber das Ergebnis genauer machen.

Das ist vor allem dann interessant, wenn dein Unternehmen verschiedene Arten von Aktien hat. Vorzugsaktien sind spezielle Aktien, die den Aktionären bestimmte Vorteile bringen, wie zum Beispiel feste Dividenden. Wenn du diese in der Formel berücksichtigst, bekommst du ein genaueres Bild von den durchschnittlichen Kapitalkosten deines Unternehmens.

Was die Abkürzungen bedeuten

- Gesamtkapital: Das ist die Summe aus Eigen- und Fremdkapital.

- Eigenkapital: Das ist das Geld, das dem Unternehmen selbst gehört.

- Fremdkapital: Das ist das Geld, das von anderen Leuten kommt.

- iEK: Das ist die Rendite, die die Leute erwarten, die Eigenkapital geben.

- iFK: Das ist der Zinssatz, den die Leute erwarten, die Fremdkapital geben.

- s: Das ist der Steuersatz auf die Gewinne.

Ein Beispiel zum Verstehen

Stell dir vor, die Firma Mustermann GmbH hat am Ende des Jahres 40 Millionen Euro Eigenkapital und 60 Millionen Euro Fremdkapital. Das Gesamtkapital beträgt also 100 Millionen Euro. Der Zinssatz für das Eigenkapital beträgt 15% und für das Fremdkapital 4%. Es gibt keine Steuern.

Wenn du diese Zahlen in die Formel einsetzt, bekommst du:

WACC = 40/100 x 15% + 60/100 x 4% x (1 – 0) = 8,4%

Jetzt weißt du, dass die durchschnittlichen Kapitalkosten für die Mustermann GmbH 8,4% betragen. Nicht schlecht, oder?

Was das WACC-Ergebnis für dein Unternehmen bedeutet

Wenn du das WACC deines Unternehmens berechnet hast, bekommst du eine Prozentzahl. Diese Zahl zeigt dir, wie viel Zinsen du im Durchschnitt an die Leute zahlen musst, die dir Geld geliehen haben. Ein niedriger Wert ist hierbei besser, weil du dann weniger Zinsen zahlen musst.

Du kannst das WACC auch nutzen, um den Wert deines Unternehmens zu berechnen. Zum Beispiel mit dem WACC-Verfahren und dem DCF-Verfahren. Das ist wichtig, weil Investoren oft diesen Wert anschauen, wenn sie entscheiden, ob sie in dein Unternehmen investieren wollen oder nicht.

WACC-Verfahren

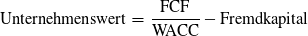

Das WACC-Verfahren ist eine Methode, um den Wert eines Unternehmens zu schätzen. Dabei spielt der Free Cash Flow (FCF) eine wichtige Rolle. Man teilt den FCF durch den WACC, um den Wert des Unternehmens zu berechnen. Aber Achtung! Das zeigt nur den Wert des Unternehmens, wenn es keine Schulden hätte. Deshalb zieht man noch das Fremdkapital ab, um den echten Wert zu finden.

Die Formel dafür ist:

DCF-Verfahren (Discounted Cash Flow)

Das DCF-Verfahren ist eine andere Methode, die auch den WACC nutzt. Hier geht es darum, den Barwert des Unternehmens zu finden. Man schaut sich die erwarteten Cash Flows in der Zukunft an und diskontiert sie. Der WACC ist der Diskontierungssatz. Je höher der WACC, desto niedriger ist der Barwert des Unternehmens.

Nachteile der WACC

Der WACC hat auch seine Schwächen:

❌ Persönliche Annahmen können den Wert stark beeinflussen.

❌ Eigenkapitalkosten sind nicht immer klar, und jeder Investor könnte eine andere Rendite erwarten.

❌ Der WACC ist eher ein Blick in die Vergangenheit und sagt nichts über die Zukunft aus.

Hinweis: Weil der WACC nicht perfekt ist, sollte man ihn nicht alleine nutzen, um den Wert eines Unternehmens zu beurteilen. Es gibt andere Kennzahlen, die auch wichtig sind. Wenn man sie zusammen mit dem WACC betrachtet, bekommt man ein besseres Bild vom Wert des Unternehmens.

Das Ergebnis zeigt dir, wie viel dein Unternehmen wert ist. Um den Wert hoch zu halten, ist es gut, immer genug Geld zur Verfügung zu haben.

Wie man die Eigenkapitalkosten berechnet

Die Eigenkapitalkosten sind ein bisschen komplizierter zu berechnen als die Fremdkapitalkosten. Das liegt daran, dass man nur eine ungefähre Zahl bekommen kann. Man benutzt oft das CAPM (Capital Asset Pricing Model), um diese Kosten zu schätzen.

Im CAPM nimmt man den Zinssatz einer sicheren Anlage und addiert einen Risikozuschlag dazu. Dieser Zuschlag hängt vom Betafaktor des Unternehmens und der Marktrisikoprämie ab. Das Ergebnis zeigt, wie viel Rendite jemand erwarten würde, wenn er in das Unternehmen investiert. Diese erwartete Rendite wird dann als Kosten des Eigenkapitals im WACC verwendet.

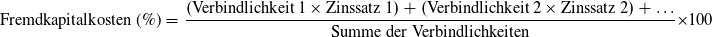

Wie man die Fremdkapitalkosten berechnet

Die Fremdkapitalkosten sind einfacher zu berechnen. Man schaut sich alle Schulden des Unternehmens an, die Zinsen kosten. Dann nimmt man die Zinssätze dieser Schulden und wie viel von jeder Art von Schuld das Unternehmen hat. Das ergibt einen gewichteten Zinssatz für das Fremdkapital.

Hier ist die Formel:

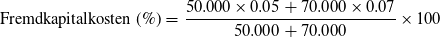

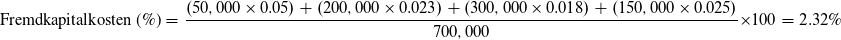

Beispiel zur Berechnung der Fremdkapitalkosten

Angenommen, ein Unternehmen hat zwei Arten von Schulden: Ein Darlehen mit einem Zinssatz von 5% und ein anderes mit einem Zinssatz von 7%. Wenn das erste Darlehen 50.000 Euro und das zweite 70.000 Euro beträgt, wäre der gewichtete Zinssatz:

Das ergibt einen gewichteten Zinssatz von etwa 6,22%.

Beispiel für die Ermittlung der Fremdkapitalkosten:

| Art der Verbindlichkeit | Volumen in EUR | Zinssatz p. a. |

| Kontokorrentkredit | 50.000 | 5 % |

| Langfr. Bankkredit | 200.000 | 2,3 % |

| Anleihe 10 Jahre | 300.000 | 1,8 % |

| Anleihe 5 Jahre | 150.000 | 2,5 % |

| 700.000 |

Hinweis: Wenn du nur die Summe der Zinsaufwendungen aus der Gewinn- und Verlustrechnung und das gesamte Fremdkapital kennst, kannst du eine vereinfachte Berechnung durchführen.

Das ist besonders hilfreich, wenn du nicht alle Einzelheiten wie verschiedene Zinssätze für verschiedene Verbindlichkeiten berücksichtigen möchtest. Aber denk dran, diese Methode gibt dir nicht das vollständige Bild, weil sie die genaue Zusammensetzung des Fremdkapitals nicht zeigt.

Wie der WACC die Kapitalstruktur eines Unternehmens beeinflusst

Der WACC (Weighted Average Cost of Capital) ist nicht nur eine Zahl, die aus einer Formel herauskommt. Er hat auch eine direkte Auswirkung auf die Kapitalstruktur eines Unternehmens. Die Kapitalstruktur ist im Grunde die Mischung aus Eigen- und Fremdkapital, die ein Unternehmen verwendet, um seine Aktivitäten zu finanzieren. Ein niedriger WACC deutet darauf hin, dass ein Unternehmen seine Finanzierung effizient gestaltet hat, was wiederum die Kapitalstruktur positiv beeinflusst.

Wenn ein Unternehmen einen hohen WACC hat, könnte das ein Zeichen dafür sein, dass es zu viel teures Kapital, wie zum Beispiel Eigenkapital, verwendet. In diesem Fall könnte das Unternehmen überlegen, mehr Fremdkapital aufzunehmen, da dies in der Regel günstiger ist. Aber Vorsicht! Zu viel Fremdkapital kann das Risiko einer Überschuldung erhöhen.

Ein ausgewogener Mix aus Eigen- und Fremdkapital ist also entscheidend. Unternehmen, die ihren WACC regelmäßig überprüfen, können ihre Kapitalstruktur entsprechend anpassen. Das macht sie nicht nur für Investoren attraktiver, sondern kann auch die langfristige finanzielle Stabilität des Unternehmens sichern.

Für Investoren ist die Kapitalstruktur besonders interessant. Ein Unternehmen mit einer effizienten Kapitalstruktur und einem niedrigen WACC ist oft eine bessere Investition. Wenn du mehr darüber erfahren möchtest, wie du solche Unternehmen identifizieren kannst, schau dir doch mal die erfolgreichsten DAX 40 Aktien an.

Fallstricke und häufige Fehler bei der WACC-Berechnung

Die Berechnung des WACC mag auf den ersten Blick einfach erscheinen, aber es gibt einige Fallstricke, die du unbedingt vermeiden solltest. Ein häufiger Fehler ist die Verwendung veralteter oder ungenauer Daten. Zum Beispiel, wenn du den Zinssatz für Fremdkapital aus einer alten Bilanz nimmst, könnte das Ergebnis verzerrt sein.

Ein weiterer Fehler könnte in der Wahl des Risikofaktors (Beta) liegen. Dieser Faktor kann je nach Quelle variieren. Es ist wichtig, eine verlässliche Quelle zu verwenden, um den Betafaktor zu ermitteln. Wenn du dich für technische Analysen interessierst, findest du hier mehr Informationen dazu.

Manchmal übersehen Leute auch den Einfluss von Steuern auf den WACC. Die Steuern können die Kosten des Fremdkapitals senken, was wiederum den WACC beeinflusst. Dieser Aspekt wird oft als „Tax Shield“ bezeichnet und sollte in der Berechnung nicht fehlen.

Zuletzt ist es wichtig, den WACC im Kontext zu sehen. Er ist nur eine von vielen Kennzahlen, die bei der Bewertung eines Unternehmens wichtig sind. Wenn du mehr über verschiedene Bewertungsmethoden wissen möchtest, bietet dieser Online-Broker-Vergleich eine gute Übersicht.

Exkurs: „Tax Shield“

Der Tax Shield ist ein cooles Konzept, das zeigt, wie ein Unternehmen durch die Nutzung von Fremdkapital weniger Steuern zahlen kann. Wenn ein Unternehmen einen Kredit aufnimmt, muss es Zinsen zahlen, richtig? Diese Zinsen verringern den Gewinn des Unternehmens, und ein niedrigerer Gewinn bedeutet weniger Steuern. Das ist wie ein Schild gegen hohe Steuern!

Beispiel: Stell dir vor, ein Unternehmen nimmt einen Kredit von einer Million Euro auf und zahlt darauf 3% Zinsen. Das sind 3.000 Euro Zinsen pro Jahr. Weil die Zinsen den Gewinn senken, zahlt das Unternehmen weniger Steuern. Wenn der Steuersatz 30% beträgt, spart das Unternehmen 900 Euro an Steuern. Also kostet der Kredit effektiv nur 2.100 Euro pro Jahr. Das ist wie ein Rabatt auf den Kredit!

Verwendung der WACC als Risikokennzahl

WACC kann auch als eine Art Risikomesser für Investoren dienen. Ein niedriger WACC ist wie ein niedriges Risiko, weil das Unternehmen weniger Geld zurückzahlen muss. Aber man muss auch schauen, wie das Unternehmen sein Geld bekommt. Zum Beispiel, wenn ein Unternehmen viel Fremdkapital hat, könnte es riskanter sein, weil es die Zinsen immer pünktlich zahlen muss.

Verwendung als „Hurdle Rate“

Manche Investoren sehen den WACC als eine Art Hürde, die ein Unternehmen nehmen muss. Wenn ein Unternehmen in eine neue Maschine investieren will, sollte die erwartete Rendite mindestens so hoch sein wie der WACC. Wenn nicht, wäre es klüger, das Geld anders zu verwenden, wie zum Beispiel für die Rückzahlung von Schulden.

WACC vs. IRR (Internal Rate of Return)

WACC und IRR sind beides Kennzahlen, die bei Investitionsentscheidungen eine Rolle spielen können. Während der WACC oft für die Unternehmensbewertung und als Mindestrendite für Investitionen verwendet wird, zeigt der IRR die jährliche Rendite einer Investition an. Der IRR wird eher intern in Unternehmen für die Bewertung von Projekten genutzt. Wenn der IRR höher als der WACC ist, dann ist das ein gutes Zeichen. Es bedeutet, dass die Investition die Finanzierungskosten decken kann.

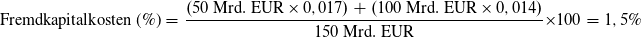

Beispiel für die Ermittlung des WACC

Ein Investor will ein großes Einzelhandelsunternehmen bewerten. Er hat folgende Daten:

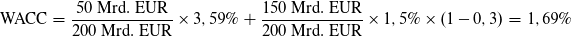

- Eigenkapital: 50 Mrd. EUR

- Fremdkapital: 150 Mrd. EUR

- Gesamtkapital: 200 Mrd. EUR

- Return on Capital: 4,5%

- Ertragssteuersatz: 30%

Für das Fremdkapital gibt es einen Kredit und eine Anleihe:

- Kredit: 50 Mrd. EUR, 1,7% Zins

- Anleihe: 100 Mrd. EUR, 1,4% Zins

Die Fremdkapitalkosten ergeben sich zu 1,5%:

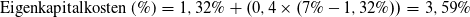

Für die Eigenkapitalkosten nutzt der Investor das CAPM und kommt auf 3,59%:

Daraus ergibt sich der WACC zu 1,69%:

Da der Return on Capital bei 4,5% liegt, also höher als der WACC, kann das Unternehmen seine Finanzierungskosten decken. Aber um ein vollständiges Bild zu bekommen, sollte der Investor weitere Analysen durchführen und den WACC mit anderen Unternehmen vergleichen.

Fazit

Der WACC steht für die durchschnittlichen Kosten, die ein Unternehmen hat, um Geld von Investoren oder durch Kredite zu bekommen. Wenn du mehr über Investitionen in Aktien erfahren möchtest, ist unser Aktien Guide ein guter Startpunkt. Wenn der WACC niedrig ist, ist das super, weil das Unternehmen dann weniger Zinsen zahlen muss.

Man kann den WACC auch nutzen, um herauszufinden, wie viel das Unternehmen wert ist. Investoren schauen sich diese Zahl oft an, um zu entscheiden, ob sie in das Unternehmen investieren wollen oder nicht.

Aber Vorsicht! Der WACC ist nicht perfekt. Er basiert auf vielen Annahmen und Zahlen, die sich ändern können. Deshalb sollte man ihn immer zusammen mit anderen Kennzahlen und Informationen betrachten, um eine gute Entscheidung zu treffen. Wenn du dich für die technische Analyse von Aktien interessierst, könnte die Einführung in die technische Analyse hilfreich sein.

Für diejenigen, die mehr über den Handel mit Währungen oder Forex wissen möchten, bietet Rankia auch einen Leitfaden zu technischen Indikatoren und Oszillatoren im Trading. Und wenn du ganz neu im Trading bist und wissen möchtest, was es eigentlich ist, schau dir unseren Artikel zum Thema: Was ist Trading? an.