Was ist die EV/Sales und wie wird sie berechnet?

Wir laden Sie ein, herauszufinden, was ein EV/Sales ist und wie er berechnet wird.

Was ist die EV/Sales und wie wird sie berechnet?

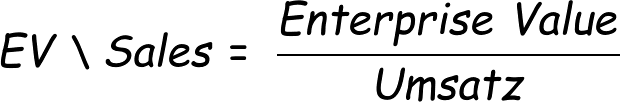

EV/Sales ist eine Bewertungskennzahl für die Aktienanalyse und beschreibt das Verhältnis zwischen dem Gesamtwert eines Unternehmens und dem vom Unternehmen erwirtschafteten Umsatz. Auch für die Berechnung wird der Unternehmenswert durch den Umsatz geteilt.

Kalkulation:

EV = Marktkapitalisierung – Cash + Schulden

Oder folgende Formel:

Aus der Sicht eines Investors sind zwei Interpretationen zu berücksichtigen:

- Ist das Verhältnis höher, gilt das Unternehmen als teurer und ist für Anleger keine gute Wahl, da sie keine unmittelbare Rendite aus dieser Investition erhalten.

- Wenn das Verhältnis niedriger ist, wird es als eine großartige Investitionsmöglichkeit für Investoren angesehen; wenn das EV/Sales niedriger ist, wird es als unterbewertet angesehen. Wenn Investoren investieren, werden sie davon profitieren.

Warum ist die EV/Sales ein wichtiger Indikator für die Bewertung von Unternehmen?

EV/Sales ist eine sehr wichtige Kennzahl für die Bewertung von Unternehmen, da sie den Wert des Unternehmens berücksichtigt und diesen Wert dann mit dem Umsatz des Unternehmens vergleicht. Anhand dieser Kennzahl lässt sich abschätzen, wie hoch die Kosten für die Anleger im Verhältnis zum Umsatz sind.

Wie kann man die EV/Sales im Vergleich zu anderen Unternehmenskennzahlen beurteilen?

Um EV/Sales im Vergleich zu anderen Kennzahlen des Unternehmens zu bewerten, müssen wir dies mit den folgenden Kennzahlen tun:

Vergleich mit dem Kurs-Gewinn-Verhältnis (P/E)

Der Unternehmenswert im Verhältnis zum Umsatz (EV/Sales) setzt den Wert eines Unternehmens (Marktkapitalisierung) ins Verhältnis zum Umsatz, während das KGV das Verhältnis des Aktienkurses eines Unternehmens zum Gewinn pro Aktie darstellt; dieses Verhältnis wird zur Bewertung von Unternehmen verwendet, um festzustellen, ob sie über- oder unterbewertet sind.

Vergleich mit dem Price-to-Book-Verhältnis (P/B)

Vergleicht man EV/Sales mit dem Kurs/Buchwert (KB), so stellt man fest, dass KB das Verhältnis ist, das den Aktienkurs mit dem Nettogewinn vergleicht, d.h. wie oft der Nachsteuergewinn eines Unternehmens im Preis einer seiner Aktien enthalten ist, während EV/Sales den Gesamtwert des Unternehmens mit seinem Umsatz vergleicht.

Was bedeutet eine hohe oder niedrige EV/Sales-Rate für ein Unternehmen?

- Hoher EV/Sales: Zeigt an, dass der Umsatz niedriger ist als der Preis. Sie kann darauf hinweisen, dass das Unternehmen teuer (überbewertet) ist.

- Niedriger EV/Sales: Zeigt an, dass der Umsatz höher ist als der Preis.

Wie kann man die EV/Sales-Raten von Unternehmen in verschiedenen Branchen vergleichen?

Um die EV/Sales-Verhältnisse von Unternehmen in verschiedenen Sektoren vergleichen zu können, muss zunächst die Gruppe der Unternehmen ausgewählt werden und dieses Verhältnis berechnet werden, um die Ergebnisse der einzelnen Sektoren vergleichen zu können.

Darüber hinaus:

- Legen Sie zunächst ein zu analysierendes Unternehmen fest.

- Identifizieren Sie vergleichbare börsennotierte Unternehmen (gleiche Branche), d.h. aus demselben Sektor und von derselben Größe, d.h. mit denselben Merkmalen.

- Berechnen Sie die Multiplikatoren, d.h. die Bewertungskennzahlen in Bezug auf den Wert des Unternehmens und einige finanzielle oder operative Parameter.

- Wir bewerten die erzielten Ergebnisse, indem wir sie mit dem Rest der Unternehmen vergleichen und eine Bewertungsspanne ermitteln, d.h. ob das Unternehmen über- oder unterbewertet ist.

Wie kann man die EV/Sales-Raten in die Bewertung von Unternehmen und ihren Aktien einbeziehen?

Nach dem oben erläuterten Verfahren können EV/Sales-Verhältnisse bei der Bewertung von Unternehmen und deren Aktien verwendet werden.

Welche Risiken und Herausforderungen können Unternehmen bei einer hohen EV/Sales-Rate begegnen?

Ein hoher EV/Sales bedeutet, wie oben erwähnt, dass der Umsatz niedriger ist als der Preis. Sie kann aber auch darauf hinweisen, dass das Unternehmen teuer (überbewertet) ist. Das ist aber auch schlecht, denn es kann ein Zeichen dafür sein, dass die Anleger an die Zukunft des Unternehmens glauben und dass die Umsätze steigen werden.