Markowitz Portfoliotheorie: Konzept und Beispiele

Das Wichtigste in Kürze

- Harry Max Markowitz erhielt den Wirtschaftsnobelpreis für die Markowitz Portfoliotheorie.

- Die Korrelation zwischen verschiedenen Anlagen spielt eine entscheidende Rolle bei der Risikobewertung laut dieser Theorie.

- Die Einbeziehung von risikoreichen Titeln in ein risikoarmes Portfolio kann das Gesamtrisiko senken, wie von Markowitz postuliert.

- Bei der Gestaltung eines optimalen Portfolios werden sowohl Renditeaussichten als auch Risiko berücksichtigt.

Die Markowitz Portfoliotheorie ist ein wichtiger Baustein für jeden Anleger, der sein Wertpapierportfolio diversifizieren und das Risiko minimieren möchte. In diesem Artikel erklären wir das Konzept der Markowitz Portfoliotheorie und illustrieren es mit Beispielen. Die Kenntnis dieser Theorie wird ein wertvolles Werkzeug sein, um Ihre Anlageziele zu erreichen.

Wer ist Harry Markowitz?

Harry Markowitz, geboren 1927 in Chicago, Illinois, ist ein Mitglied der renommierten Chicago School of Economics und einer der weltweit führenden Investmentanalysten. Sein 1952 erschienener Artikel „Portfolio Selection“ bildete die Grundlage für seine Doktorarbeit und eröffnete ein neues Feld in der Untersuchung der optimalen Zusammensetzung von Anlageportfolios. Für seine Beiträge zur Theorie des Portfoliomanagements wurde er zusammen mit Miller und Sharpe mit dem Nobelpreis für Wirtschaftswissenschaften ausgezeichnet.

Grundannahmen der Markowitz Portfoliotheorie

Die Markowitz Portfoliotheorie basiert auf zwei grundlegenden Annahmen:

- Verhaltensbezogene Annahmen und rationale Investorenauswahlmethode: Alle Individuen verhalten sich rational und daher sind ihre erwarteten Nutzenfunktionen inkrementell. Die Funktion der erwarteten Rendite des Anlegers hängt nur von der erwarteten Rendite und von der Varianz oder Standardabweichung, einem Maß für das Risiko, ab.

- Annahmen über finanzielle Vermögenswerte und Märkte: Die Finanzmärkte gelten als ideal. Alle Informationen sind für alle Marktteilnehmer gleichermaßen zugänglich und kostenlos. Es fallen keine Transaktionskosten für den Kauf und Verkauf von finanziellen Vermögenswerten an.

Wie funktioniert die Markowitz-Theorie?

Die Markowitz-Theorie, auch Modern Portfolio Theory genannt, ist eine Methode, um das Wertpapierportfolio zu optimieren. Sie beruht auf der Idee der Risikostreuung und der Messung von Risiko und Rendite. Das Ziel ist es, das beste Portfolio zu finden. Das bedeutet, das Portfolio zu identifizieren, das den Anlegern den größten Nutzen bringt und gleichzeitig ihr Risiko berücksichtigt. Der Prozess besteht aus vier Schritten.

- Identifizierung einer Reihe von Investitionsmöglichkeiten: Der erste Schritt in der Markowitz-Theorie besteht darin, eine Reihe von Investitionsmöglichkeiten zu identifizieren, die der Markt bietet. Dies beinhaltet die Analyse der N risikobehafteten Vermögenswerte und aller an den Märkten gehandelten Portfolios. Hierbei werden die erwarteten Renditen, Varianzen und Kovarianzen zwischen den Renditen jedes Paares möglicher finanzieller Vermögenswerte geschätzt. Diese Informationen werden verwendet, um die potenzielle Rendite und das Risiko jedes Portfolios zu bewerten.

- Berechnung der erwarteten Renditen und Risiken: Nachdem die Investitionsmöglichkeiten identifiziert wurden, berechnet der Anleger die erwartete Rendite und das Risiko für jedes Portfolio. Die erwartete Rendite ist das gewichtete Mittel der erwarteten Renditen der einzelnen Wertpapiere im Portfolio, wobei die Gewichte den Anteil jedes Wertpapiers am Gesamtportfolio darstellen. Das Risiko wird als Varianz oder Standardabweichung der Portfolio-Renditen gemessen.

- Bestimmung der effektiven Menge oder Grenze: Der nächste Schritt besteht darin, die effektive Menge oder Grenze zu bestimmen. Ein effizientes Portfolio erfüllt zwei Bedingungen: Für ein gegebenes Niveau der erwarteten Rendite gibt es kein anderes Portfolio, das ein geringeres Risiko aufweist. Für ein gegebenes Risiko gibt es keine andere Anlagemöglichkeit, die eine höhere erwartete Rendite liefert. Die Menge der effizienten Portfolios wird als „effiziente Grenze“ bezeichnet.

- Auswahl des optimalen Portfolios: Nachdem die effiziente Grenze bestimmt wurde, wählt der Anleger das optimale Portfolio entsprechend seiner Risikotoleranz und seinen Renditeerwartungen aus. Dies ist das Portfolio auf der effizienten Grenze, das den höchsten erwarteten Nutzen für den Anleger bietet.

Die Markowitz-Theorie bietet somit einen systematischen und quantitativen Ansatz zur Portfolio-Optimierung, der es Anlegern ermöglicht, ihre Anlageziele effizient zu erreichen.

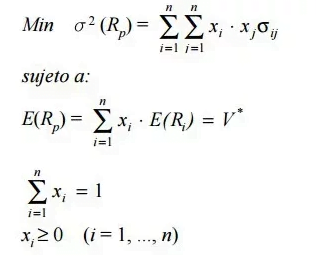

Analytische Modellentwicklungsmethode

Um die Menge der effizienten Portfolios zu berechnen, wird die Methode der analytischen Modellentwicklung verwendet. Dies erfolgt durch Lösen eines parametrischen, quadratischen Programms.

- Xi: zeigt den Anteil des Budgets des Anlegers an, der in finanzielle Vermögenswerte investiert ist.

- i: unbekanntes Programm σ ^ 2 (Rp): Portfolio-Varianz p

- ij: Kovarianz zwischen den Renditen der Werte i und j

- E (Rp): die erwartete Rendite des Portfolios

Die Kombinationen von Risiko und Rendite aller effizienten Portfolios werden als „effiziente Grenze“ bezeichnet. Sobald diese bekannt ist, kann der Anleger das optimale Portfolio basierend auf seinen Präferenzen auswählen.

Vorteile der Markowitz Portfoliotheorie

Die Markowitz Portfoliotheorie bietet eine Reihe von Vorteilen, die sie zu einem wichtigen Werkzeug für Anleger und Fondsmanager machen. Hier sind einige der wichtigsten Vorteile:

- Risikomanagement: Einer der größten Vorteile der Markowitz-Theorie ist ihre Fähigkeit, das Risiko zu quantifizieren und zu managen. Durch die Berücksichtigung der Varianz oder Standardabweichung der Renditen ermöglicht die Theorie eine genaue Messung des Risikos, das mit einem bestimmten Portfolio verbunden ist. Dies ermöglicht es Anlegern, informierte Entscheidungen zu treffen und das Risiko effektiv zu steuern.

- Diversifikation: Die Markowitz-Theorie betont die Bedeutung der Diversifikation als Mittel zur Risikominderung. Durch die Kombination von Wertpapieren, die nicht perfekt korreliert sind, können Anleger das Risiko ihres Portfolios reduzieren, ohne die erwartete Rendite zu beeinträchtigen.

- Optimierung der Rendite: Die Markowitz-Theorie hilft Anlegern nicht nur, das Risiko zu minimieren, sondern auch die Rendite zu maximieren. Durch die Identifizierung des „optimalen Portfolios“ ermöglicht die Theorie den Anlegern, die höchstmögliche Rendite für ihr gegebenes Risikoniveau zu erzielen.

- Rationale Entscheidungsfindung: Die Markowitz-Theorie bietet einen systematischen und quantitativen Ansatz zur Portfolio-Auswahl. Dies ermöglicht eine rationale und objektive Entscheidungsfindung, die auf soliden statistischen Methoden basiert, anstatt auf subjektiven Meinungen oder Vermutungen.

- Flexibilität: Die Markowitz-Theorie ist flexibel und kann auf eine Vielzahl von Anlagezielen und Risikotoleranzen angewendet werden. Sie kann auch auf verschiedene Arten von Anlagen angewendet werden, einschließlich Aktien, Anleihen, Rohstoffe und sogar Immobilien.

- Nobelpreisgekrönt: Die Markowitz-Theorie wurde mit dem Nobelpreis für Wirtschaftswissenschaften ausgezeichnet, was ihre Bedeutung und ihren Einfluss in der Welt der Finanzen und Investitionen unterstreicht.

Nachteile der Markowitz-Theorie

Trotz ihrer Vorteile hat die Markowitz-Theorie auch einige Nachteile. Dazu gehören die mathematische Komplexität des Modells, die Annahmen des Modells und die fehlende Möglichkeit zur Risikobewertung.

Fazit

Zusammenfassend lässt sich sagen, dass die Markowitz-Theorie ein wertvolles Werkzeug für Anleger ist, die ihr Depot diversifizieren und das Risiko minimieren möchten. Sie bietet eine solide Grundlage für die Auswahl von Aktien und anderen Wertpapieren und hilft Anlegern, ihre Renditeaussichten zu maximieren. Trotz ihrer Nachteile erfüllt die Theorie die Anforderungen der meisten Fondsmanager und ist ein wichtiger Bestandteil der modernen Portfoliotheorie.