Die 5 besten Aktien 2025, in die man an der Börse investieren sollte

Das neue Jahr beginnt, und mit ihm kommen neue Ziele. Doch wir wissen, dass wir schwierige Entscheidungen oft aufschieben – sei es aus Zeitmangel, fehlenden Informationen oder einfach aus Unsicherheit. Und wie viel Zeit bleibt dann noch für die Recherche, um unser Erspartes sinnvoll anzulegen?

Deshalb möchte ich dir helfen, die besten Aktien zu finden, um informierte Investitionsentscheidungen zu treffen. Heute stelle ich dir 5 der 10 besten Aktien 2025 vor, die laut der renommierten Zeitschrift Barron’s besonders vielversprechend sind.

Welche sind das? Sprechen wir von den altbekannten Favoriten? Nun, wir halten dich nicht länger auf. Los geht’s!

Was ist die Zeitschrift Barron´s?

Für alle, die es nicht wissen: Barron’s ist eine der weltweit renommiertesten Finanzzeitschriften. Jedes Jahr veröffentlicht sie Prognosen zu den Aktien, die im kommenden Jahr besonders erfolgreich sein könnten.

Genau deshalb ist ihre Analyse so bedeutend. Zum Beispiel übertrafen die von Barron’s ausgewählten Aktien im Jahr 2023 die Rendite des S&P 500 um fast 10%. Auch wenn die Auswahl für 2024 den Index nicht schlagen konnte, war das Ranking – wie wir vor einem Jahr auf dem Kanal besprochen haben – dennoch beeindruckend. Bis auf ein paar Ausnahmen lagen sie erstaunlich oft richtig.

Wie auch immer, 2024 war erneut ein herausragendes Jahr für die „Magnificent Seven“ – Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia und Tesla. Diese Tech-Giganten allein haben dem S&P 500 zu einem beeindruckenden Anstieg von 25% verholfen. Doch jetzt wird es interessant: Die Zeitschrift Barron’s glaubt, dass sich das Blatt 2025 wenden könnte.

Für 2025 prognostiziert Barron’s, dass der Fokus auf andere Unternehmen mit soliden Fundamentaldaten, attraktiven Bewertungen und spannenden Wachstumsperspektiven übergeht. Dazu zählen ein europäisches Monopol im Bereich Halbleitertechnologie, globale Finanzkonglomerate, Luxusunternehmen, Biotechnologie und Energiekonzerne. Unser Artikel „Wie funktioniert die Börse“ könnte Sie auch interessieren.

Fünf beste Aktien zum Investieren im Jahr 2025

Bevor wir mit der Analyse beginnen, möchte ich ehrlich mit dir sein: Ich bin kein professioneller Finanzberater. Mein Ziel ist es, Informationen und Analysen basierend auf vertrauenswürdigen Quellen zu teilen, um dir zu helfen, informierte Entscheidungen zu treffen. Dennoch ist dies nur eine Meinung, und ich ermutige dich, deine eigene Recherche durchzuführen, bevor du investierst.

Ohne weitere Umschweife, sehen wir uns fünf davon an, die ich ziemlich interessant fand.

ASML Holding

Nur wenige Unternehmen sind für den globalen Technologiesektor so entscheidend wie das niederländische ASML. Das Unternehmen ist praktisch der einzige Anbieter von EUV Lithografie-Maschinen (extreme ultraviolette Lithografie), die zur Herstellung der modernsten Chips der Welt erforderlich sind. Ohne ASML wären Miniaturisierung und steigende Leistungsfähigkeit von Halbleitern schlichtweg nicht möglich.Im Jahr 2024 hat ASML seine Prognosen gekürzt, was den Aktienkurs negativ beeinflusst hat. Das Interessante daran ist jedoch, dass sich an der dominanten Marktstellung des Unternehmens nichts geändert hat.

Die Nachfrage nach Halbleitern wird in Schlüsselbranchen wie Rechenzentren für KI, Smartphones, Elektrofahrzeuge und Quantencomputing weiter wachsen. ASML hat ein Monopol im fortschrittlichsten Segment der Lithografie und profitiert von der langfristigen Entwicklung hin zu immer komplexeren Chips. Trotz der jüngsten Kurskorrekturen bleibt die Wettbewerbsposition unangefochten. Barron’s vergleicht ASML mit einer unverzichtbaren Schlüsseltechnologie, an der kein Chiphersteller vorbeikommt. Eine wirklich spannende Perspektive.

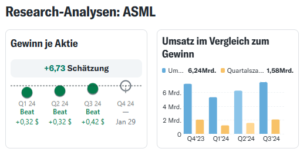

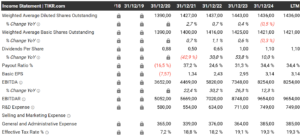

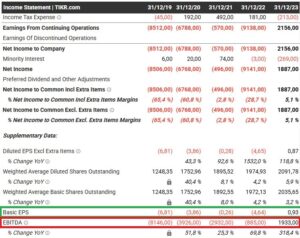

Zu den Zahlen:

- Das EBITDA und dessen Wachstum: Mit Ausnahme von 2022 ist das EBITDA in den letzten vier Jahren stetig gewachsen und hat sich bei einer Rendite von etwa 30% gefestigt.

- EPS und aktuelle Gewinne: Obwohl es zu Beginn dieses Jahres einen leichten Rückgang der Gewinne gab, deutet alles darauf hin, dass das Unternehmen wieder zu seinen vorherigen Zahlen mit Renditen von 30% zurückkehren wird. Angesichts des aktuellen Preises und des verbleibenden Potenzials bis zu den historischen Höchstständen könnte dies eine interessante Kaufgelegenheit sein.

- Dividenden: Mit einem Pay-Factor von 30% und einem Dividendenwachstum von 31 % in den letzten drei Jahren ist das Unternehmen zweifellos attraktiv für Anleger, die nach passivem Einkommen suchen.

Aus technischer Sicht scheint der Abwärtstrend im Chart durch entscheidende Kerzenformationen gebrochen worden zu sein, verbunden mit einer relativen Stärke im Vergleich zu seinem Index. Dies könnte auf eine aktuelle Kaufgelegenheit hindeuten. Unser Artikel Mansfield RSI könnte Sie auch interessieren.

8.75/ 10 Die Märkte Deutschland, Europa, USA, Kanada, Asien ✔Beste Handelsplattform ✔Ausführung und Märkte von Interactive Brokers. ✔Großartiger Kundenservice.ProRealTime

Everest Group

Die Welt steht vor wachsenden Risiken: häufige Naturkatastrophen, extreme Wetterereignisse und geopolitische Spannungen. In diesem Kontext gewinnt die Rückversicherung an Bedeutung.

Everest Group ist einer der größten Rückversicherer weltweit, wird jedoch zu so niedrigen Multiplikatoren gehandelt, dass es fast wirkt, als hätte das Unternehmen Probleme – was nicht der Fall ist.

Der Markt befürchtet, dass Everest seine Reserven für zukünftige Schadensfälle aufstocken muss. Doch selbst wenn das geschieht, bleibt das Unternehmen finanziell solide. Die Nachfrage nach qualitativ hochwertiger Rückversicherung wächst, und Everest strebt bis 2026 jährliche Renditen von 17% an. Sollten sich die Unsicherheiten bezüglich der Reserven klären, könnte die Aktie deutlich an Wert gewinnen.

- Ergebnisse: Das Unternehmen hat in den letzten Quartalen weiterhin die Erwartungen seines BPA erfüllt. Allerdings war das EBITDA-Wachstum in den letzten Jahren recht uneinheitlich, geprägt von Rückgängen und anschließenden Erholungen.

- Dividenden: Währenddessen bietet das Unternehmen auf der Dividendenseite eine Dividendenrendite von 2,25 % bei einer Ausschüttungsquote von 12 %.

Aus technischer Sicht ist die Unregelmäßigkeit in der Kursentwicklung bemerkenswert, die einer Wyckoff Struktur ähnelt. Sollten die Prognosen für das laufende Jahr eintreffen, könnte sich hier eine attraktive Kaufgelegenheit ergeben – vorausgesetzt, der seitliche Kanal wird mit deutlicher Stärke nach oben durchbrochen (rote Linie).

Machen wir uns nichts vor: Zum jetzigen Zeitpunkt bleibt es eine Contrarian-Wette. Ich erwähne diese Option jedoch für diejenigen, die ihrer Portfoliozusammensetzung etwas Würze verleihen möchten.

8.5/ 10 Die Märkte Deutschland, Europa, USA ✔Bester Börsenmakler Rankia Awards 2020 ✔Über 50 globale Märkte, keine Depotgebühren, Dividenden und Tantiemen inklusive ✔Denken Sie daran, dass das Investieren mit dem Risiko verbunden ist, Ihr Geld zu verlieren.

* Anlegen birgt Verlustrisiken.

DEGIRO

SLB (vorher Schlumberger)

Die Energiewende ist real, doch Erdöl und Gas werden noch über Jahrzehnte eine Rolle spielen. In diesem Kontext behauptet SLB, der weltweit führende Anbieter von Dienstleistungen im Öl- und Gassektor, seine privilegierte Position. Das Unternehmen ist in mehr als 100 Ländern aktiv, beherrscht entscheidende Nischen in der Energieversorgungskette und bietet digitale Lösungen, die die Effizienz seiner Kunden steigern.

Trotz einer Bewertung deutlich unterhalb seiner historischen Multiplikatoren generiert SLB weiterhin solide Cashflows. Wenn man bedenkt, dass der Verbrauch von fossilen Brennstoffen nicht von heute auf morgen verschwindet und Ölkonzerne ihre Rentabilität maximieren wollen, ist SLB der ideale technische Partner.

- Ergebnisse: Sehr beeindruckend. EBITDA, operative Gewinne und BPA sind in den letzten drei bis vier Jahren kontinuierlich gewachsen – mit durchschnittlichen Zuwächsen von 25% pro Jahr. Das ist nicht zu unterschätzen.

- Dividenden: Betrachtet man die Dividenden, liegt die Ausschüttungsquote bei 35 %, mit einem Dividendenwachstum von 5 % in den letzten drei Jahren.

Interessanterweise spiegelt der Chart diese beeindruckenden Zahlen nicht wider. Es wäre daher sinnvoll, die Aktie zu beobachten, um zu sehen, ob sie ihren Support (grüne Linie) erreicht. Ab diesem Punkt könnte man analysieren, wie sich die Situation entwickelt, um eine erste Position zu eröffnen. Eine zweite Position könnte dann in Betracht gezogen werden, wenn der Kurs die Abwärtswiderstandslinie (rote Linie) mit deutlicher Stärke durchbricht.

Alles in allem betrachtet Barron’s SLB als eine vernünftige Investition, da das Unternehmen Erfahrung, Innovation und die Widerstandsfähigkeit eines Sektors vereint, der auch in einer grüneren Wirtschaft unverzichtbar bleiben wird.

eToro

7.5/ 10

Die Märkte

Deutschland, Europa, USA, Asien

✔3,5 % Guthabenzinsen ab 1 USD

✔100.000 € Einlagensicherung über Partnerbank

✔Zugang zu 14 internationalen und nationalen Börsen

✔Einzahlungen in EUR möglich, z. B. per PayPal oder Kreditkarte

✔Investieren in Aktien, ETFs, echte Kryptowährungen und mehr.

* eToro ist eine Multi-Asset-Anlageplattform. Der Wert Ihrer Anlagen kann steigen oder fallen. Ihr Kapital ist einem Risiko ausgesetzt. Zusätzliche Gebühren können anfallen. Detaillierte Informationen finden Sie unter etoro.com/trading/fees.

LVMH

Das Jahr 2024 war kein besonders gutes Jahr für LVMH, bedingt durch die Schwäche des Konsums in China, dem wichtigsten Markt des Unternehmens. Doch das globale Vermögen ist nicht verschwunden, und der Wunsch nach ikonischen Marken wie Louis Vuitton, Hennessy, Tiffany oder Bulgari bleibt ungebrochen. Sollte sich die chinesische Wirtschaft erholen und die asiatische Oberschicht ihre Vorliebe für westlichen Luxus zurückgewinnen, könnte LVMH wieder kräftig wachsen.

Mit seiner unangefochtenen Führungsposition in den Bereichen Mode, Schmuck, Wein und Spirituosen verfügt LVMH über eine außergewöhnliche Preissetzungsmacht.

- Ergebnisse: Das Unternehmen verzeichnet in den letzten Jahren kontinuierliches Wachstum, mit EBITDA-Zuwächsen zwischen 10 % und 60 %. Allerdings ist der Rückgang der Verkaufszahlen im Laufe des Jahres 2024 deutlich im Chart sichtbar.

Der Abwärtstrend könnte sich dem Ende nähern, da das Handelsvolumen zuletzt stark gestiegen ist – ein Phänomen, das als Stopping Volume (grüner Kreis) bekannt ist. Zusätzlich befinden sich zwei wichtige Unterstützungszonen (die beiden roten Linien) in unmittelbarer Nähe zum aktuellen Kursniveau. Es könnte daher sinnvoll sein, an diesen Leveln gestaffelte Positionen zu eröffnen.

Trotz des Rückgangs durch die Nachfrageschwäche in China sieht Barron’s in LVMH eine Kaufgelegenheit, bevor die Nachfrage wieder anzieht. Luxus basiert nicht auf Rabatten, sondern auf Knappheit und Prestige – und LVMH verkörpert dies wie kein anderes Unternehmen

XTB

8.75/ 10

Die Märkte

Deutschland, Europa, Kanada

✔Provisionen auf Aktien und ETFs von 0%.

✔XTB S.A. ist von der polnischen Finanzaufsichtsbehörde KNF zugelassen.

✔Akademie für Ausbildung und Kundenservice auf Deutsch.

* 74% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

Sie sollten überlegen, ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Uber

Zuletzt Uber. Viele befürchten, dass der Aufstieg autonomer Fahrzeuge wie der Robo-Taxis von Waymo (Alphabet) oder Tesla die Plattform von Uber überflüssig machen könnte. Doch Uber ist mit mehr als 150 Millionen aktiven Nutzern das größte globale Mobilitätsnetzwerk. Es verwaltet die Logistik, die Nachfrage und die Zahlungssysteme – etwas, das sich nicht von heute auf morgen ersetzen lässt.

Sollten Unternehmen mit Robo-Taxis schnell skalieren wollen, wäre Uber der logischste Weg, um den Endkunden zu erreichen.

- Ergebnisse: Trotz der Unsicherheiten rund um Automatisierung und Robotisierung sind die Verluste von Uber kontinuierlich gesunken. Tatsächlich konnte das Unternehmen im vergangenen Jahr erstmals in seiner Geschichte einen Gewinn ausweisen und plant, diesen auch 2024 weiter zu steigern. Und das in einem Umfeld, in dem die Investitionen in Forschung und Entwicklung weiter wachsen, insbesondere mit dem Ziel, das Netzwerk von Fahrern mit autonomen Fahrzeugen zu integrieren.

Auch ohne den heutigen Chart zu betrachten, steht die Aktie aktuell wegen der bestehenden Unsicherheiten unter Druck. Barron’s ist jedoch überzeugt, dass diese Bedenken bereits im Kurs berücksichtigt sind. Langfristig könnte Uber autonome Fahrzeuge in seine Plattform einbinden und so die Effizienz steigern. Als Mobilitätsaggregator, der menschliche Fahrer und autonome Flotten kombiniert, könnte das Unternehmen Verfügbarkeit und Zuverlässigkeit optimal nutzen.

Freedom24

8.5/ 10

Die Märkte

Deutschland, Europa, USA, Asien

✔Internationale ETF-Plattform mit einfachen und wettbewerbsfähigen Preisen.

✔Attraktive Anleihen-ETFs mit 4,7 % - 6,3 % Rendite.

✔Einfache, transparente und wettbewerbsfähige Preise.

✔Exklusive Aktion: Bis zu 20 Gratisaktien sichern.

✔Neben ETFs auch Aktien, Anleihen, Optionen & mehr.

* Jede Investition birgt das Risiko eines Kapitalverlustes.

Wie du sehen kannst, habe ich dir bei jeder Aktie eine alternative Brokeroption (oder den ProRealTime-Charting-Dienst) hinterlassen. Wenn du jedoch andere Broker bewerten erwähgen möchtest, empfehle ich dir den folgenden Artikel: Der Online Broker Vergleich.

Zusammenfassend sind dies die fünf Aktien, die ich aus dem Barron’s-Bericht für 2025 hervorheben wollte.

Trotzdem, was denkst du?, Welche Aktie oder Aktien hättest du der Liste hinzugefügt? Lass es mich in den Kommentaren wissen. Vielleicht können wir so ein robustes Portfolio für die gesamte Community zusammenstellen.

SUCHST DU EINEN BROKER?

Anlegen birgt Verlustrisiken.

Dies ist keine Anlageberatung.

Die Performance aus der Vergangenheit ist kein verlässlicher Indikator für zukünftige Ergebnisse.