Hochzinsanleihen oder “Junk Bonds”: Lohnt es sich, in sie zu investieren?

Wenn von festverzinslichen Wertpapieren die Rede ist, denken viele automatisch an sichere und wenig rentable Investitionen. Innerhalb des Anleiheuniversums gibt es jedoch ein viel riskanteres, aber auch potenziell rentableres Segment: die High-Yield–Anleihen.

Diese Art von Unternehmensschuld, auch bekannt als „Schrottanleihen“ aufgrund ihrer geringeren Kreditqualität, weckt sowohl Interesse als auch Misstrauen bei den Investoren.

Lohnt es sich wirklich, mehr Risiko einzugehen, um eine höhere Rendite zu erzielen?

Analysieren wir es Punkt für Punkt.

Was sind High-Yield-Anleihen?

Die High-Yield–Anleihen sind Anleihen, die von Unternehmen oder Regierungen emittiert werden, die eine Kreditbewertungunterhalb der Investment-Grade-Kategorie haben (unter BBB- laut S&P oder Baa3 laut Moody’s).

Das bedeutet, dass die Agenturen der Meinung sind, dass eine höhere Wahrscheinlichkeit besteht, dass der Emittent das geliehene Geld oder die zugesagten Zinsen nicht zurückzahlen kann.

| Rating | Beschreibung | Risikobereitschaft |

| AAA | Niedrigstes Kreditrisiko | Akzeptabel für Investitionen |

| AA+, AA, AA- | Sehr niedriges Kreditrisiko | Akzeptabel für Investitionen |

| A+, A, A- | Niedriges Kreditrisiko | Akzeptabel für Investitionen |

| BBB+, BBB, BBB- | Moderates Kreditrisiko | Akzeptabel für Investitionen |

| BB+, BB, BB- | Erhebliches Kreditrisiko | Spekulativ |

| B+, B, B- | Hohes Kreditrisiko | Spekulativ |

| C+, C, C- | Spekulativer Grad | Spekulativ |

| CC | Hochspekulativ | Spekulativ |

| C | Sehr hohes Kreditrisiko | Spekulativ |

| D | Derzeit im Default | Spekulativ |

*Quelle: Corporate Finance Institute (CFI)

Das bedeutet also, dass der Investor ein höheres Risiko eingeht, wenn er in diese Art von Vermögenswerten investiert. Im Gegenzug wird er mit einem höheren Kupon oder Zinssatz entschädigt. Daher der Name: hohe Rendite.

Welche Merkmale weisen sie auf?

Die High-Yield-Anleihen haben in der Regel die folgenden Merkmale:

- Höherer Kupon als Investment-Grade-Anleihen, um das zusätzliche Risiko zu kompensieren.

- Höhere Volatilität im Preis, da ihr Kurs stark auf wirtschaftliche Veränderungen und Marktstimmungen reagiert.

- Geringere Liquidität, insbesondere bei Emissionen von kleinen Unternehmen oder Schwellenländern.

- Variable Laufzeit, obwohl sie in der Regel kürzere Laufzeiten haben als Staats- oder Unternehmensanleihen mit „Investment Grade“.

Zusammenfassend lässt sich sagen, dass sie nicht für konservative Profile geeignet sind, aber im Rahmen einer breiteren Diversifikations- oder Rentabilitätsstrategie sinnvoll sein können.

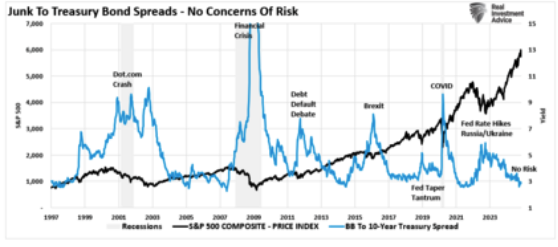

Warum ist es so wichtig, den Kreditspread zu kontrollieren?

Eine der am häufigsten verfolgten Metriken in diesem Segment ist der spread von Kredit, der die Differenz zwischen der Rendite einer High Yield-Anleihe und der einer US-amerikanischen oder deutschen Staatsanleihe mit derselben Laufzeit misst. Je größer dieser spread, desto mehr Risiko nimmt der Markt im High Yield-Segment wahr.

Anders ausgedrückt, ein hoher spread kann zwei Dinge bedeuten:

- Der Markt verlangt mehr Rendite für das Risiko (vielleicht aufgrund einer makroökonomischen Verschlechterung).

- Oder es gibt Chancen, wenn die Angst übertrieben ist.

Am Ende hilft die Kontrolle dieser Daten zu bewerten, ob es ein guter Zeitpunkt ist, einzusteigen oder ob es besser ist, zu warten.

Wie hoch sind die Rendite und der Kupon der High Yield?

Abhängig vom Emittenten und dem wirtschaftlichen Umfeld kann die Rendite dieser Anleihen stark variieren. Um April 2025 liegt die durchschnittliche Rendite der High Yield-Anleihen in den USA bei etwa 7,5%, während sie in Europa etwas niedriger ist, bei etwa 6%. Dies umfasst sowohl den Kupon als auch den möglichen Abschlag auf den Nennwert.

Es ist wichtig zu betonen, dass der Nominalkupon möglicherweise nicht die tatsächliche Rendite widerspiegelt, da viele Anleihen unter ihrem ursprünglichen Wert gehandelt werden, was die Yield to Maturity (effektive Rendite bei Halten bis zur Fälligkeit) erhöht.

*Ihr Kapital ist gefährdet. Vergangene Leistungen garantieren keine zukünftigen Ergebnisse. Investitionen können steigen oder fallen, und es gibt keine Garantie für zukünftige Rentabilität. Recherchieren Sie selbst, bevor Sie investieren. Es ist wichtig, vor jeder Investition eine finanzielle Beratung einzuholen.

Historische Rentabilität

Historisch gesehen haben High-Yield-Anleihenhöhere Renditen als andere festverzinsliche Wertpapiere geboten, obwohl sie stärkeren Schwankungen unterliegen. Zum Beispiel erzielten diese Anleihen in wirtschaftlichen Expansionsjahren wie 2012-2014 oder 2017 jährliche Renditen von über 8%.

Allerdings erlitten sie während Krisen wie der von 2008 oder der Pandemie 2020 schwere Preisrückgänge mit einem Anstieg der Zahlungsausfälle.

Daher ist es ein zyklisches Segment: Es neigt dazu, in Wachstumsphasen gut und in Zeiten finanziellen Stresses schlecht abzuschneiden.

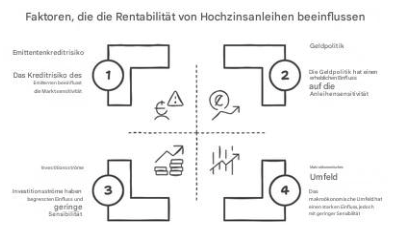

Welche Faktoren beeinflussen ihre Rentabilität?

Die Rentabilität von High-Yield-Anleihen wird von mehreren Faktoren beeinflusst:

- Kreditrisiko des Emittenten: Je geringer seine Zahlungsfähigkeit, desto höhere Renditen fordert der Markt.

- Makroökonomisches Umfeld: Wirtschaftswachstum und Inflation beeinflussen direkt die Risikobereitschaft.

- Geldpolitik: Wenn die Zinsen steigen, verlieren Anleihen mit längerer Laufzeit an Wert. High-Yield-Anleihen sind in der Regel weniger zinsanfällig, aber nicht immun.

- Investitionsströme: Wenn die Nachfrage nach Rendite steigt, treten mehr Investoren in diesen Markt ein und komprimieren die Spreads.

Welche Art von Anleihen oder Ländern gelten als „Junk Bonds“?

Wenn wir von High-Yield-Anleihen sprechen, beziehen wir uns nicht auf eine homogene Gruppe von Emittenten, sondern auf ein ziemlich breites Spektrum von Risikoprofilen.

Innerhalb dieser Gruppe finden wir viele Unternehmen mit hohen Verschuldungsgraden oder solche, die in Sektoren tätig sind, die besonders empfindlich auf den Wirtschaftszyklus reagieren, wie zum Beispiel Fluggesellschaften, Tourismus oder Energie. Diese Unternehmen, die in wirtschaftlich schwierigen Zeiten ein höheres Ausfallrisiko aufweisen, sehen ihre Kreditwürdigkeit von Ratingagenturen herabgestuft.

Aber der Begriff „Junk-Bond“ beschränkt sich nicht nur auf den Unternehmensbereich. Einige Länder mit fragilen öffentlichen Finanzen oder historisch instabilen Verhältnissen geben ebenfalls Schuldtitel aus, die als High Yield gelten. Dies ist der Fall bei Volkswirtschaften wie Venezuela oder Argentinien (obwohl sich die Lage stark verbessert hat und ihre Outlooks positiv sind), deren Zahlungsausfälle in der Vergangenheit dazu führen, dass ihre Anleihen hohe Renditen als Ausgleich für das Risiko bieten.

Sogar entwickelte Länder wie Italien werden in bestimmten Abschnitten ihrer Zinskurve oder in Zeiten fiskalischer Spannungen als risikoreich wahrgenommen.

Es sei jedoch betont, dass nicht alle High-Yield-Anleihen gleich sind. Einige gehören zu vernünftigerweise soliden Emittenten, die vorübergehende Schwierigkeiten durchlaufen, während andere eindeutig am Rande des Defaults stehen. Daher ist die Auswahl innerhalb dieses Universums entscheidend.

Es geht nicht nur darum, die höchste Rendite zu suchen, sondern tragfähige Emittenten zu identifizieren, die ihre Verpflichtungen erfüllen können.

Wie kauft man High-Yield-Anleihen? | Beispiel mit Freedom24

Und genauso wie es viele Möglichkeiten gibt, Staatsanleihen zu kaufen, wie die 10-jährige US-Anleihe, kannst du auch in High Yield auf verschiedene Arten investieren; direkt oder über einen Finanzintermediär.

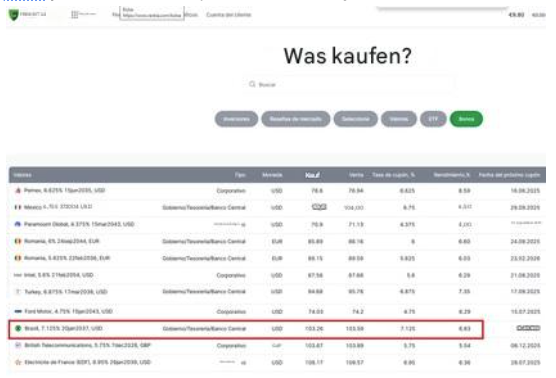

Über einen Broker | Beispiel mit Freedom24

Sicherlich ist die bequemste Art, Anleihen zu kaufen, dies mit wenigen Klicks über einen vertrauenswürdigen Anleihen-Broker zu tun, wie es der Fall von Freedom24 sein könnte.

Schritt 1: Die Anleihe auswählen

Sobald wir unsere Freedom24-Handelsplattform öffnen, suchen wir den Bereich „Anleihen“ (grüner Kasten) im Abschnitt „Was kaufen?“. Und dort sehen wir das gesamte Dropdown-Menü der vielen Anleihen, die die Plattform bietet.

Also wählen wir einfach die High Yield-Anleihe aus, an der wir interessiert sind. Ich habe zum Beispiel die brasilianische Staatsanleihe mit Fälligkeit im Jahr 2037 und einem jährlich zahlbaren Kupon von 7,125% ausgewählt.

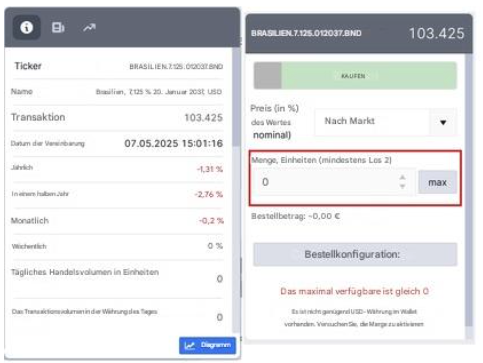

Schritt 2: Kaufauftrag festlegen

Und anschließend legen wir einfach den Kaufauftrag fest.

Aber bevor wir ihn konfigurieren, überprüfen wir, dass alle Daten der Anleihe in Frage (in diesem Fall aus Brasilien) mit dem übereinstimmen, was wir in Bezug auf den Kupon wollen, die zu kaufenden Mengen, das Verhalten der Rendite usw.

Und ab da können wir den Kaufauftrag konfigurieren, wobei Folgendes zu beachten ist:

- Mindestbetrag zu investieren: 1.000 EUR oder USD

- Auftragstyp: zum Marktpreis

- Anzahl der Anleihen (roter Kasten): 2

Auf diese Weise haben wir unseren Kaufauftrag konfiguriert. Wenn wir damit einverstanden sind, klicken wir einfach auf „Kaufen“.

*Ihr Kapital ist gefährdet. Vergangene Leistungen garantieren keine zukünftigen Ergebnisse. Investitionen können steigen oder fallen, und es gibt keine Garantie für zukünftige Rentabilität. Recherchieren Sie selbst, bevor Sie investieren. Es ist wichtig, vor jeder Investition eine Finanzberatung in Anspruch zu nehmen.

Und denken Sie daran, dass Sie bei Freedom24 über 147.000 Anleihen handeln können ab nur 1.000 USD, sowohl staatliche (wie in diesem Fall), kommunale als auch Unternehmensanleihen. Wenn Sie mehr Informationen über den Broker wünschen, finden Sie hier seine Bewertung: Freedom24 Meinungen Spanien – Analyse und Bewertung

Freedom24

8.5/ 10

Die Märkte

Deutschland, Europa, USA, Asien

✔Globaler Broker (USA, Europa und Asien)

✔Mehr als 40.000 Aktien und 1.500 ETFs

✔Mehr als 800.000 Optionen auf amerikanische Aktien.

* Jede Investition birgt das Risiko eines Kapitalverlustes.

Direktkauf auf der Website des Schatzamtes

Im Gegensatz zu traditionellen Staatsanleihen sind High Yield selten direkt auf der Website des Schatzamtes eines Landes erhältlich. Dies liegt daran, dass die meisten dieser Anleihen von privaten Unternehmen oder von ausländischen Regierungen mit komplexeren Platzierungsstrukturen ausgegeben werden.

Der Kauf spanischer Staatsanleihen über die Banco de España, die eine höhere Kreditqualität (Investment Grade) haben, ist jedoch eine der direktesten, sichersten und transparentesten Möglichkeiten für Privatanleger, die ohne Zwischenhändler Zugang zu nationalen Staatsanleihen erhalten möchten.

Diese Option ermöglicht es, in Schatzbriefe, Anleihen und Staatsobligationen zu investieren, also in die Finanzierungsinstrumente, die der spanische Staat ausgibt, um seinen Haushaltsbedarf zu decken.

Der Prozess erfolgt über den Direktkaufservice des öffentlichen Schatzamtes und von dort aus können Investoren:

- Den Auktionskalender einsehen.

- Ein direktes Schatzkonto eröffnen, auf dem die erworbenen Titel hinterlegt werden.

- Kaufaufträge für neue Emissionen, die auf den Markt kommen, erteilen.

Das direkte Konto hat keine Wartungsgebühren und ermöglicht den Handel ohne Broker. Es ist jedoch zu beachten, dass es sich um einen Kanal handelt, der für den Kauf bei Primärauktionen gedacht ist, nicht für den Sekundärmarkt (d.h. nicht für den Kauf bereits ausgegebener Anleihen oder für den Handel).

Bei den Auktionen kann der Investor zwischen zwei Modalitäten wählen:

- Wettbewerbspreis: Der gewünschte Zinssatz wird angegeben, was jedoch ein höheres Risiko birgt, dass der Auftrag nicht ausgeführt wird.

- Nicht wettbewerbsfähiger Preis: Der gewichtete Durchschnittszinssatz der Auktion wird akzeptiert; ideal für Kleinanleger, die Einfachheit priorisieren.

Die vom spanischen Staat ausgegebenen Anleihen genießen derzeit eine hohe Kreditqualität, wenn auch unterhalb des höchstmöglichen Niveaus. Die drei wichtigsten Ratingagenturen vergeben ihnen die folgenden Noten (können sich im Laufe der Zeit leicht ändern):

- Moody’s: Baa1

- S&P: A

- Fitch: A-

Investieren über Anleihenfonds oder ETFs

Aufgrund der Komplexität, jeden einzelnen Emittenten zu analysieren, ist der üblichste Weg, um auf den Markt zuzugreifen, High Yield über Investmentfonds oder High Yield Anleihen-ETFs (börsengehandelte Fonds).

Diese Produkte ermöglichen es, das Kreditrisiko zu diversifizieren zwischen mehreren Emittenten und Sektoren, wodurch der Einfluss, den der Ausfall einer bestimmten Anleihe haben könnte, reduziert wird.

Außerdem bieten ETFs zusätzliche Liquidität, da sie an der Börse wie Aktien gekauft und verkauft werden können. Zu den beliebtesten Vehikeln in Europa gehören:

| High Yield ETFs | Ticker | Rend. 3 Jahre |

| iShares EUR High Yield Corp Bond UCITS ETF EUR (Dist) | EUNW | +18% |

| SPDR Bloomberg Euro High Yield Bond UCITS ETF | SYBJ | +18% |

| PIMCO US Short-Term High Yield Corporate Bond Index UCITS ETF | PJSC | +14% |

*Ihr Kapital ist gefährdet. Vergangene Leistungen garantieren keine zukünftigen Ergebnisse. Investitionen können steigen oder fallen, und es gibt keine Garantie für zukünftige Rentabilität. Recherchieren Sie selbst, bevor Sie investieren. Es ist wichtig, vor jeder Investition eine Finanzberatung in Anspruch zu nehmen.

Die ersten beiden sind in Irland ansässig und replizieren Indizes, die aus High-Yield-Anleihen in Euro bestehen. Es handelt sich um Produkte, die unter der UCITS-Richtlinie reguliert sind, was einen soliden rechtlichen Rahmen und Garantien für den Kleinanleger bietet.

Welche Risiken birgt die Investition in High-Yield-Anleihen?

Wie wir bereits erklärt haben, können sie zwar attraktiv erscheinen, aber die Risiken dieser Art von Investition sind erheblich und müssen sorgfältig bewertet werden.

Das erste und offensichtlichste ist das Kreditrisiko: Das bedeutet, dass der Emittent möglicherweise die Zinsen nicht zahlt oder sogar das Kapital bei Fälligkeit nicht zurückzahlt. Die Ausfallraten (Default) variieren je nach Wirtschaftszyklus, liegen aber im Durchschnitt bei etwa 4%-5% pro Jahr, mit Rückgewinnungsraten zwischen 40% und 50%.

Zweitens muss die Volatilität berücksichtigt werden. In Zeiten der Unsicherheit neigen Investoren dazu, risikoreiche Vermögenswerte zu meiden, was zu starken Preisrückgängen bei High-Yield-Anleihen führen und deren Verkauf am Sekundärmarkt erschweren kann, was sich auf ihre Liquidität auswirkt.

Zuletzt, obwohl sie in der Regel kürzere Laufzeiten als andere Anleihen haben, sind sie auch dem Zinsrisiko ausgesetzt, insbesondere wenn die Investoren beginnen, höhere Risikoprämien zu verlangen. In diesem Fall kann der Preis der bestehenden Anleihen fallen, was ihren Marktwert beeinträchtigt.

Wie passt man die High Yield-Exposition an den Wirtschaftszyklus an?

Eine der effektivsten Möglichkeiten, in diese Art von Anleihen zu investieren, ohne unnötige Risiken einzugehen, ist die Anwendung einer taktischen Expositionssteuerung in Abhängigkeit von der Phase des Wirtschaftszyklus.

- Während Expansions- und Erholungsphasen die Verbesserung der Unternehmensgewinne und die Verringerung des Ausfallrisikos den High Yield begünstigen. In diesen Zeiten kann es sinnvoll sein, sie im Portfolio zu übergewichten, da das Risiko-Rendite-Verhältnis günstiger ist.

- Im Gegensatz dazu wird die Situation während der Abschwung- oder Rezessionsphasen heikler. Die Ausfallwahrscheinlichkeiten steigen, und die Investoren werden risikoscheuer. In diesem Kontext ist es ratsam, die Exposition gegenüber diesem Segment zu untergewichten oder sich ausschließlich auf Emittenten mit besserem Kreditprofil innerhalb des High Yield-Universums zu konzentrieren.

Diese strategische Rotation ermöglicht es, das Portfolio an die Marktbedingungen anzupassen, Chancen zu maximieren und Risiken in jeder Phase zu minimieren.

Freedom24

8.5/ 10

Die Märkte

Deutschland, Europa, USA, Asien

✔Globaler Broker (USA, Europa und Asien)

✔Mehr als 40.000 Aktien und 1.500 ETFs

✔Mehr als 800.000 Optionen auf amerikanische Aktien.

* Jede Investition birgt das Risiko eines Kapitalverlustes.

Lohnt es sich, sich High-Yield-Anleihen auszusetzen? | Die Meinung von Héctor Mohedano

Aus meiner Sicht können High-Yield-Anleiheneinen vernünftigen Platz in einem gut diversifizierten Portfolio haben, vorausgesetzt, der Anleger versteht die Risiken, die er eingeht, gut.

Dennoch sollten sie niemals einen zu hohen Prozentsatz des Gesamtportfolios ausmachen, insbesondere bei konservativen Profilen, können aber nützlich sein, um in Niedrigzinsumgebungen oder in seitwärts verlaufenden Märkten eine zusätzliche Rendite zu erzielen.

Es ist jedoch entscheidend, sich nicht nur von den hohen Kupons verführen zu lassen. Diese Anlagen erfordern Überwachung, Analyse und eine ständige Beobachtung der Marktbedingungen.

Für viele Anleger ist es am klügsten, über ETFs oder spezialisierte Fonds auf sie zuzugreifen, wo das Risiko auf zahlreiche Emittenten verteilt und professionell verwaltet wird.

Zusammenfassend, ja, High-Yield-Anleihen können sich lohnen, aber mit Bedacht. Es ist keine festverzinsliche Anlage im Sinne von Sicherheit, sondern festverzinsliche Anlagen mit Persönlichkeit und Charakter. Ein weiteres Werkzeug, nützlich, wenn man es zu nutzen weiß, aber gefährlich, wenn man seine Regeln ignoriert.

*Jede Investition birgt das Risiko eines Kapitalverlustes.

**Die Informationen in diesem Artikel dienen ausschließlich der allgemeinen Orientierung und stellen keine Garantie für die Verfügbarkeit der Produkte in Deutschland dar. Bitte überprüfen Sie regelmäßig die neuesten Informationen auf der offiziellen Website von Freedom 24.