ROIC – Was du wissen solltest und wie du es berechnest

ROIC steht für Return on Invested Capital und zeigt, wie gut ein Unternehmen sein Geld nutzt, um Gewinne zu machen. Diese Kennzahl ist bei Leuten, die in Aktien investieren oder Unternehmen analysieren, ziemlich beliebt. Warum? Weil der ROIC dir hilft zu verstehen, wie viel Geld du mit einer Investition in dieses Unternehmen vielleicht verdienen könntest.

Wenn Sie sich für den Aktienmarkt interessieren, ist es sinnvoll, sich auch mit anderen Aspekten wie Online-Brokern vertraut zu machen.

Was ist ROIC?

ROIC ist eine Kennzahl, die dir sagt, wie viel Gewinn ein Unternehmen mit dem Geld macht, das es investiert hat. Diese Kennzahl ist besonders cool, weil sie dir zeigt, wie gut das Unternehmen im Geschäft ist. Aber Achtung! Der ROIC sagt dir nicht, wie viel von dem Geld wirklich investiert wurde. Deshalb ist es gut, noch andere Kennzahlen anzuschauen, wenn du ein Unternehmen richtig verstehen willst.

So rechnest du den ROIC aus

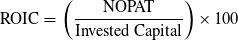

Um den ROIC zu berechnen, brauchst du zwei Dinge: den NOPAT (das ist der Gewinn, den das Unternehmen macht, bevor es Steuern und so bezahlt) und das Invested Capital (das ist das Geld, das das Unternehmen investiert hat). Dann teilst du den NOPAT durch das Invested Capital und multiplizierst das Ergebnis mit 100. Die Formel sieht so aus:

Das Ergebnis sagt dir, wie viel Prozent des Gewinns das Unternehmen mit dem investierten Geld macht. Je höher die Zahl, desto besser. Beide Werte, NOPAT und Invested Capital, findest du manchmal in den Berichten von Unternehmen. Aber du kannst sie auch selbst herausfinden. Nur musst du dabei ein bisschen aufpassen, weil manchmal Anpassungen nötig sind.

Bestimmung des NOPAT

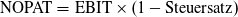

Der Net Operating Profit after Taxes (NOPAT) ist ein wichtiger Wert, den du aus dem EBIT herausbekommst. EBIT steht für Earnings before Interests and Taxes, also den Gewinn vor Zinsen und Steuern. Da im NOPAT keine Zinsen drin sind, musst du das EBIT nur noch um die Steuern ergänzen.

Die Formel für den NOPAT sieht so aus:

Ein kleiner Tipp: In Deutschland ist der Steuersatz, den du abziehst, meistens die Körperschaftsteuer, die etwa 15% des Gewinns beträgt. Aber die genauen Steuersätze findest du in den Jahres- und Quartalsberichten der Unternehmen.

Wann ist eine Bereinigung des NOPAT sinnvoll?

Manchmal ist es klug, den NOPAT ein bisschen zu verändern, damit er genauer wird. Das nennt man Bereinigung. Zum Beispiel, wenn ein Unternehmen gerade einen Rechtsstreit hatte oder etwas Großes gekauft hat. Dann nimmt man das Adjusted EBIT oder EBITDA und rechnet damit.

Warum ist das wichtig? Weil es den NOPAT stabiler macht und du dann besser verstehen kannst, wie das Unternehmen wirklich dasteht.

Du kannst den NOPAT zum Beispiel bei diesen Ereignissen bereinigen:

- Rechtsstreitigkeiten

- Akquisitionen

- Außerordentlichen Wertberichtigungen

- Ergebnisse aus Wertpapiertransaktionen

- Rückstellungen

Aber Achtung: Wenn du den NOPAT für verschiedene Unternehmen vergleichst, musst du bei allen die gleichen Bereinigungen machen. Sonst ist der Vergleich nicht fair und die Kennzahl sagt nicht mehr so viel aus.

Was ist Invested Capital?

Invested Capital, also das investierte Kapital, ist ein wichtiger Bestandteil, wenn es um die Berechnung des Return on Invested Capital (ROIC) geht. Aber Achtung, das ist nicht das gleiche wie das Gesamtkapital des Unternehmens! In der Bilanz stehen nämlich auch Sachen, die nichts mit der Finanzierung zu tun haben. Die zählen dann nicht zum investierten Kapital.

Ein großes Beispiel dafür sind die Accounts Payable, also was das Unternehmen noch an andere für Lieferungen und Leistungen zahlen muss. Das sind Schulden, die bald bezahlt werden müssen und deshalb nicht zum investierten Kapital gehören.

Es gibt auch andere Dinge in der Bilanz, die man abziehen muss, weil sie gerade nicht investiert werden können oder nicht investiert sind. Dazu gehören:

- Überschüssiges Cash

- Beteiligungen

- Finanzanlagen

- Andere finanzielle Vermögenswerte

Kurz gesagt, das investierte Kapital ist das, was übrig bleibt, wenn du vom Gesamtkapital alle Sachen abziehst, die nicht für den Betrieb gebraucht werden.

Der Unterschied zwischen dem ROIC und anderen Kennzahlen

Es gibt auch andere Zahlen, die ähnlich wie der ROIC sind, aber nicht das Gleiche bedeuten. Zum Beispiel der ROE (Return on Equity) und der ROA (Return on Assets). Die klingen vielleicht ähnlich, sind aber anders, weil sie andere Teile der Bilanz verwenden. Also, wenn du Unternehmen vergleichst, pass auf, dass du die richtigen Kennzahlen nimmst!

ROIC vs. ROE

Der Return on Equity (ROE), auch als Eigenkapitalrendite bekannt, und der Return on Invested Capital (ROIC) sind beide wichtige Kennzahlen, aber sie messen unterschiedliche Dinge. Beim ROE wird der Jahresüberschuss vor Steuern genommen und durch das Eigenkapital geteilt. Das bedeutet, die Kapitalstruktur des Unternehmens spielt eine große Rolle. Dank des Leverage-Effekts kann ein Unternehmen einen höheren ROE haben, wenn es mehr Fremdkapital nutzt. Aber Vorsicht, das gilt nur, wenn die Gesamtkapitalrendite (ROA) höher ist als die Kapitalkosten.

Wenn du dich für die Unterschiede zwischen verschiedenen Rentabilitätskennzahlen interessierst, könnte auch die technische Analyse für dich interessant sein.

Beispiel für den Unterschied zwischen ROIC und ROE

Nehmen wir an, Unternehmen A macht einen Gewinn von 10 Millionen Euro und hat ein Gesamtkapital von 100 Millionen Euro. Wenn es sich zu 80% durch Fremdkapital und zu 20% durch Eigenkapital finanziert, wäre der ROE 50%. Aber wenn das Verhältnis 50:50 wäre, würde der ROE auf 20% sinken. Der ROIC kümmert sich nicht um diese Finanzierungsunterschiede. Es geht mehr darum, wie gut das Unternehmen sein Kapital nutzt, unabhängig davon, woher das Geld kommt.

ROIC vs. ROA

Der Return on Assets (ROA) ist eine andere Kennzahl, die den Gewinn nach Steuern durch das Gesamtkapital teilt. Im Grunde ist der Zähler fast der gleiche wie beim ROIC. Der Unterschied liegt im Nenner: Beim ROA wird das gesamte Kapital verwendet, nicht nur das investierte Kapital.

Das macht Sinn für bestimmte Analysen, aber der ROA und der ROIC zielen auf unterschiedliche Dinge ab. Der ROA misst, ob das gesamte Kapital des Unternehmens gewinnbringend eingesetzt wird, nicht nur das investierte Kapital. Deshalb sind die ROA-Werte meistens niedriger als die ROIC-Werte.

Für eine tiefere Analyse der Marktbewegungen kannst du auch technische Indikatoren und Oszillatoren im Trading verwenden.

Beispiel für den Unterschied zwischen ROIC und ROA

In diesem Beispiel hat ein Unternehmen ein Gesamtkapital von 100 Millionen Euro und macht einen Gewinn von 15 Millionen Euro. Das ergibt einen ROA von 15%. Aber wenn wir die 5 Millionen Euro überschüssige Liquidität und die 10 Millionen Euro in Finanzanlagen abziehen, haben wir nur 85 Millionen Euro, die wirklich im Geschäft investiert sind. Der ROIC wäre dann 17,65%. Das zeigt, dass beide Kennzahlen ihre Berechtigung haben, aber sie messen unterschiedliche Dinge. Ein direkter Vergleich von ROA und ROIC zwischen verschiedenen Unternehmen ist nicht sinnvoll.

ROIC – Interpretation und Bedeutung

Der ROIC ist ein vielseitiges Werkzeug für Investoren. Er kann Aufschluss darüber geben, wie gut ein Unternehmen im Wettbewerb steht. Ein hoher ROIC kann auf einen Unique Selling Point (USP), eine starke Marke oder Patente hinweisen. Das bedeutet, dass das Unternehmen seine Investitionen gut nutzt und wahrscheinlich eine hohe Marge und Kundenbindung hat.

Für den besten Einblick sollte der ROIC mit einer Peer Group verglichen werden. Das sind ähnliche Unternehmen in der gleichen Branche. Ein hoher ROIC ist in diesem Vergleich bevorzugt, da solche Unternehmen sich oft besser im Wettbewerb behaupten und in Krisenzeiten stabiler sind.

Wenn du dich für verschiedene Handelsstrategien interessieren, sollten Sie sich auch mit den Grundlagen des Tradings auseinandersetzen.

Möglicher Hinweis auf einen Burggraben

Ein hoher ROIC kann auch ein Zeichen für einen sogenannten Burggraben sein. Das bedeutet, dass es für andere Unternehmen schwierig ist, in diesen Markt einzutreten. Das kann auf starke Markteintrittsbarrieren hinweisen und zeigt, dass das Management gute Investitionsentscheidungen trifft.

Zum Beispiel, wenn es wenige gute Investitionsmöglichkeiten gibt, ist das nicht unbedingt ein Fehler des Managements. In solchen Fällen könnte der ROA niedriger sein. Der ROIC zeigt jedoch, wie effektiv die Investitionen sind, die das Management tatsächlich getätigt hat.

Vergleich mit den Kapitalkosten

Der ROIC sollte immer im Vergleich zu den Kapitalkosten (WACC) betrachtet werden. Wenn der ROIC über dem WACC liegt, ist die Investition in der Regel profitabel. Analysten sehen einen ROIC, der mindestens 2% über dem WACC liegt, als positiv an.

ROIC – Vorteile

Der ROIC ist besonders nützlich, weil er unabhängig von der Kapitalstruktur ist. Das macht ihn sehr vergleichbar zwischen verschiedenen Unternehmen, sogar wenn sie aus unterschiedlichen Ländern kommen. Der NOPAT berücksichtigt sogar den länderspezifischen Steuersatz, was die Vergleichbarkeit noch erhöht. Ein konstant hoher oder steigender ROIC deutet auf eine starke Marktposition und gute Zukunftsaussichten hin.

ROIC – Nachteile

Aber der ROIC ist nicht perfekt. Er kann nicht alle Aspekte eines Unternehmens abdecken. Zum Beispiel gibt der ROIC keine genauen Informationen über die Gewinnherkunft oder die Ertragskraft eines Unternehmens. Wenn ein Unternehmen einen Verlust erleidet, der nicht aus dem operativen Geschäft kommt, kann der ROIC trotzdem positiv sein. Das kann irreführend sein, besonders wenn das Unternehmen Liquiditätsprobleme hat. Daher sollten auch Liquiditätskennzahlen gesondert betrachtet werden.

Handlungsbedarf und Vorsicht

Sinkende ROIC-Werte können ein Zeichen für Probleme sein und sollten Investoren zur Vorsicht mahnen. Es ist wichtig zu beachten, wie schnell diese Werte sinken und von welchem Niveau sie starten.

Kritische Würdigung des Indikators

Der ROIC hat den Vorteil, dass er unabhängig von der Kapitalstruktur ist. Aber genau das kann auch ein Nachteil sein. Er zeigt nämlich nicht, wie riskant die Investitionen eines Unternehmens sind. Zum Beispiel:

- Eigenkapital reduziert das Risiko von Liquiditätsproblemen, weil es keine sofortige Rückzahlung erfordert.

- Fremdkapital kann riskant sein, besonders wenn ein Unternehmen zu viel davon hat.

Diese Risiken hängen auch von anderen Faktoren wie der Tilgungskraft und dem Cashflow ab. Diese sollten getrennt vom ROIC betrachtet werden.

Ein weiterer Punkt ist, dass der ROIC nicht zeigt, wie viel Kapital gerade ungenutzt ist. Ein Unternehmen wie Berkshire Hathaway hat zum Beispiel riesige Geldreserven. Der ROIC könnte also toll aussehen, aber das heißt nicht, dass das Management alle verfügbaren Mittel gut investiert hat.

Kein Alleinstellungsmerkmal

Der ROIC ist also kein Allheilmittel. Er sollte immer zusammen mit anderen Kennzahlen wie der Ertragslage und der Liquidität betrachtet werden. Auch der Aktienkurs spielt eine Rolle. Zum Beispiel könnte die PE-Ratio (KGV) für Investoren interessant sein. Unternehmen mit einem hohen ROIC haben oft auch eine hohe PE-Ratio.

Beispiel – ROIC der Bayer AG

Ermittlung des NOPAT und Invested Capital

Für das Jahr 2019 betrug das EBIT der Bayer AG 4.189 Mio EUR. Nach Abzug der gezahlten Steuern von 1.005 Mio EUR ergibt sich ein NOPAT von 3.184 Mio EUR. Bayer hat diese Kennzahl sogar selbst im Geschäftsbericht ausgewiesen. Die Steuerquote auf das EBIT beträgt 24 %.

Jetzt zur Berechnung des Invested Capital:

Invested Capital Bayer 2019 in Mio. EUR = 84.661 + 2.248 + 9.350 + 2.338 + 6.321 – 1.652 – 7.862 – 1.868 – 11.459 = 82.077 Mio. EUR

Hinweis

In diesem Fall ist die Abweichung zum Gesamtkapital von Bayer (84.586 Mio. EUR) sehr gering. Das kann je nach Unternehmen und Branche unterschiedlich sein. Einige Positionen mit geringem Wert wurden in der Berechnung nicht berücksichtigt.

Jetzt, da wir sowohl den NOPAT als auch das Invested Capital haben, können wir den ROIC für Bayer für das Jahr 2019 berechnen.

Bestimmung des ROIC

Nachdem NOPAT und Invested Capital ermittelt wurden, können wir den ROIC für Bayer für das Jahr 2019 berechnen. Die Formel lautet:

[ ROIC Bayer 2019 = \frac{3.184 \text{ Mio. EUR}}{82.077 \text{ Mio. EUR}} \times 100 = 3,88\% ]

Bayer gibt den eigenen WACC (Weighted Average Cost of Capital) mit 6,8 % an. Das bedeutet, die Renditeerwartungen der Aktionäre werden nicht erfüllt, da der ROIC unter diesem Wert liegt.

Analyse der Geschäftsbereiche

Bayer weist auch ROIC-Werte für seine drei Hauptgeschäftsbereiche aus. Besonders die Bereiche Pharma und Consumer Health zeigen ein besseres Bild. Der Bereich Crop Science ist der Hauptgrund für die Underperformance, was durch die Akquisition von Monsanto und damit verbundene rechtliche Risiken erklärt werden kann.

Branchenvergleich

Ein direkter Vergleich mit anderen Pharmaunternehmen ist für Bayer schwierig, da es sich immer mehr zu einem Mischkonzern entwickelt. Der ROIC schwankt in der Pharma-Branche stark; es gibt sowohl niedrige einstellige als auch hohe zweistellige Werte.

Trend und Ausblick

Der ROIC von Bayer ist im Zeitverlauf aussagekräftiger und zeigt eine positive Entwicklung. Wenn dieser Trend anhält, könnte das darauf hindeuten, dass Bayer seine Marktposition stärkt. Das wäre ein gutes Zeichen für das Management und die Zukunft des Unternehmens.

ROIC und seine Nutzung zur Investitionsentscheidung: Ein praktischer Leitfaden

Wenn du dich entscheidest, in ein Unternehmen zu investieren, kann der ROIC ein großer Helfer sein. Der ROIC zeigt dir, wie gut ein Unternehmen sein Geld einsetzt, um Gewinne zu machen. Das ist echt wichtig, weil es dir eine Idee gibt, ob das Unternehmen gut im Geschäft ist oder nicht.

Aber es ist nicht nur der ROIC, den du anschauen solltest. Es ist auch gut, andere Zahlen wie den WACC (Weighted Average Cost of Capital) zu betrachten. Wenn der ROIC höher als der WACC ist, sieht das echt gut aus. Das bedeutet, dass das Unternehmen genug Gewinn macht, um seine Kosten zu decken.

Es kann auch helfen, den ROIC mit der PE-Ratio (KGV) zu vergleichen. Unternehmen mit einem hohen ROIC haben oft auch eine hohe PE-Ratio. Aber hier musst du vorsichtig sein. Eine hohe PE-Ratio kann auch bedeuten, dass die Aktie überbewertet ist.

Der ROIC sagt nicht alles. Es ist auch gut, die Cashflow-Zahlen zu betrachten und die Risiken zu prüfen. Damit bekommst du ein besseres Bild davon, wie gesund das Unternehmen ist.

Wie man ROIC verwendet, um die finanzielle Gesundheit eines Unternehmens zu beurteilen

Die finanzielle Gesundheit eines Unternehmens zu beurteilen, ist keine leichte Aufgabe. Es gibt viele Zahlen und Kennzahlen, die du beachten musst. Aber eine der nützlichsten ist der ROIC.

Der ROIC zeigt dir, wie gut ein Unternehmen sein Geld nutzt, um Gewinne zu machen. Das ist wichtig, weil du wissen willst, ob das Unternehmen effizient arbeitet. Wer möchte schon sein Geld in ein ineffizientes Unternehmen stecken?

Aber genauso wichtig ist es, den ROIC im Zusammenhang mit anderen Kennzahlen zu betrachten. Es ist gut, den WACC zu betrachten, um zu sehen, ob das Unternehmen seine Kosten decken kann. Und es ist auch gut, den Cashflow zu prüfen, um zu sehen, ob das Unternehmen genug Geld hat.

Letztendlich solltest du dir auch die Risiken ansehen. Ein hoher ROIC ist klasse, aber wenn das Unternehmen riskante Investitionen tätigt, könnte es trotzdem Probleme geben. Deshalb ist es immer am besten, einen kompletten Blick auf das Unternehmen zu werfen, bevor du eine Investitionsentscheidung triffst.

Fazit

Der ROIC (Return on Invested Capital) ist ein super Werkzeug, um zu checken, wie gut ein Unternehmen sein Geld einsetzt, um Gewinne zu machen. Bei der Berechnung schaut man sich zwei Dinge an: den NOPAT, also den Gewinn nach Steuern, und das Invested Capital, also das Geld, das wirklich im Unternehmen steckt.

Ein hoher ROIC ist klasse, weil es zeigt, dass das Unternehmen echt gut arbeitet. Aber Vorsicht, der ROIC allein sagt nicht alles. Man sollte ihn mit anderen Zahlen wie dem WACC (Weighted Average Cost of Capital) vergleichen. Wenn der ROIC höher als der WACC ist, dann ist das ein gutes Zeichen.

Das Unternehmen Bayer hat zum Beispiel einen ROIC von 3,88 %, aber sein WACC ist 6,8 %. Das ist nicht so toll, weil es zeigt, dass Bayer nicht genug Gewinn macht, um die Kosten zu decken. Aber in einigen Bereichen wie Pharma macht Bayer es besser.

Am Ende des Tages ist der ROIC eine nützliche Nummer, aber man sollte ihn nicht alleine betrachten. Man sollte auch andere Dinge wie den Cashflow und die Risiken checken, um wirklich zu verstehen, wie gut ein Unternehmen ist.