Orderflow-Trading: Was ist das und wie funktioniert es?

Der Orderflow, auch Auftragsfluss genannt, wird häufig verwendet, um Marktbewegungen zu verstehen. Es handelt sich um eine Handelsmethode, mit der versucht wird, künftige Kursbewegungen zu antizipieren, indem der Fluss der Kauf- und Verkaufsaufträge auf dem Markt analysiert wird. Im Gegensatz zur traditionellen technischen Analyse, die sich auf Preismodelle und Indikatoren stützt, konzentriert sich der Orderflow-Handel auf die eigentliche Ursache von Preisbewegungen: Angebot und Nachfrage.

Im folgenden Artikel gehen wir auf das Konzept des Orderflow-Trading ein und erläutern, wie es funktioniert, wie es in Ihren Handelsstrategien eingesetzt werden kann und welche Vorteile und Herausforderungen dieser Ansatz mit sich bringt.

Was ist der Orderflow?

Der Orderflow bezieht sich auf den ständigen Strom von Kauf- und Verkaufsaufträgen, die an den Finanzmärkten platziert werden. Dieser Fluss von Aufträgen ist die treibende Kraft hinter den Bewegungen der Marktpreise. Der Orderflow zeigt an, wie viele Kauf- und Verkaufsaufträge zu einem bestimmten Zeitpunkt zu einem bestimmten Preisniveau vorliegen.

Durch die Analyse des Orderflows können Händler verstehen, wie sich das Angebot und die Nachfrage auf die Preisbildung auswirken. Sie können beispielsweise erkennen, ob es mehr Kauf- oder Verkaufsaufträge gibt, ob das Volumen der Aufträge zunimmt oder abnimmt, und wie schnell Aufträge ausgeführt werden.

Der Orderflow ist besonders relevant für kurzfristige Händler, wie zum Beispiel Day-Trader, da er Informationen in Echtzeit liefert, die bei der Entscheidungsfindung im Handel helfen können. Es gibt verschiedene Tools und Indikatoren, mit denen der Orderflow analysiert werden kann, um Handelsstrategien zu entwickeln und umzusetzen.

Weitere Informationen finden Sie unter:

Wie funktioniert der Orderflow-Trading?

Der Orderflow ist die treibende Kraft hinter Marktbewegungen. Ohne gegenläufige Aufträge gäbe es logischerweise keine Bewegung. Daher ist es für den Handel mit diesem Instrument von entscheidender Bedeutung, zu verstehen, wie Geld- und Briefkurse sowie verschiedene Arten von Aufträgen funktionieren.

Beim Orderflow-Trading analysieren Händler den kontinuierlichen Fluss von Kauf- und Verkaufsaufträgen, um Handelsentscheidungen zu treffen. Hier ist ein grundlegender Überblick darüber, wie der Prozess funktioniert:

Verständnis des Orderflows

Zunächst müssen Trader den Orderflow verstehen, indem sie die Dynamik von Angebot und Nachfrage auf dem Markt analysieren. Sie untersuchen, wie viele Kauf- und Verkaufsaufträge zu einem bestimmten Zeitpunkt eingehen und wie sich dies auf die Preise auswirkt.

Um den Orderflow zu analysieren, nutzen Händler spezielle Tools und Indikatoren, die den Strom von Aufträgen visualisieren und interpretieren können. Diese Tools können beispielsweise Orderbuchdaten, Handelsvolumen, Tick-Charts und andere Instrumente umfassen.

Identifizierung von Mustern und Signalen

Trader suchen nach Mustern und Signalen im Orderflow, die auf zukünftige Preisbewegungen hinweisen könnten. Dies könnte das Erkennen von großen Aufträgen, ungewöhnlichen Volumenschwankungen oder anderen Anomalien im Orderflow umfassen.

Basierend auf der Analyse des Orderflows entwickeln Händler Handelsstrategien, die darauf abzielen, von den identifizierten Mustern und Signalen zu profitieren. Diese Strategien können verschiedene Ansätze umfassen, wie zum Beispiel das Scalping, das Ausnutzen von Breakouts oder das Handeln von Umkehrungen.

Umsetzung und Überwachung

Nach der Entwicklung ihrer Strategien setzen die Händler diese im Live-Markt um und überwachen kontinuierlich den Orderflow, um potenzielle Handelsmöglichkeiten zu identifizieren und ihre Positionen entsprechend anzupassen.

Risikomanagement

Ein wichtiger Aspekt des Orderflow-Tradings ist das Risikomanagement. Trader setzen Stop-Loss-Orders und bestimmen ihre Positionsgrößen basierend auf ihrem Risikoprofil und den aktuellen Marktbedingungen.

Zusammengefasst zielt das Orderflow-Trading darauf ab, die Informationen im Orderflow zu nutzen, um fundierte Handelsentscheidungen zu treffen und von den Bewegungen des Marktes zu profitieren.

Anwendung des Orderflows im realen Handelsumfeld

Die Anwendungen vom Orderflow reichen von der Identifizierung potenzieller Handelsmöglichkeiten bis hin zur Erkennung von Umkehrungen im Marktgeschehen. Im folgende sehen wir einige der wichtigsten Anwendungen des Orderflows genauer an.

1. Große Aufträge erkennen: Ein Händler beobachtet das Orderbuch für eine bestimmte Aktie und sieht plötzlich eine große Anzahl von Kaufaufträgen zu einem bestimmten Preisniveau. Dies deutet darauf hin, dass es eine starke Nachfrage nach dieser Aktie gibt, was möglicherweise zu einem Anstieg des Preises führen könnte. Der Händler nutzt diese Information, um eine Long-Position einzugehen und von der erwarteten Preisbewegung zu profitieren.

2. Auftragsfluss bei Breakouts nutzen: Ein Händler identifiziert eine Aktie, die kurz davor steht, ein wichtiges Widerstandsniveau zu durchbrechen. Sie beobachten den Orderflow und sehen, dass es eine zunehmende Anzahl von Kaufaufträgen gibt, die darauf hindeuten, dass die Nachfrage stark ist und der Preis wahrscheinlich steigen wird. Der Händler nutzt diesen Auftragsfluss, um eine Long-Position einzugehen und von dem erwarteten Breakout zu profitieren.

3. Erkennen von Umkehrungen im Orderflow: Ein erfahrener Händler bemerkt, dass trotz eines starken Anstiegs des Preises die Anzahl der Kaufaufträge plötzlich abnimmt, während die Verkaufsaufträge zunehmen. Dies deutet darauf hin, dass die Nachfrage nachlässt und möglicherweise eine Umkehrung bevorsteht. Der Händler verwendet diese Informationen, um seine Position zu schließen und möglicherweise sogar eine Short-Position einzugehen, um von der erwarteten Abwärtsbewegung zu profitieren.

👉 Entdecken Sie in dem folgenden Artikel: Was ist ein Handelssystem und wie funktioniert es?

Welche Informationen liefern uns die Orderflow-Diagramme?

Im Folgenden sind die Informationen aufgeführt, die wir aus der Orderflow-Analyse erhalten:

- Der Preis, zu dem der Auftrag ausgeführt wurde, oder die letzte Transaktion, die in einer Aktie oder einem Futures-Kontrakt getätigt wurde.

- Volumen/Größe: Die Gesamtzahl der Aktien, die während der Handelssitzung zu diesem Preis gekauft oder verkauft wurden, ausgedrückt als „Losgröße“ der Börse.

- Bid Size/Bid Totals stehen für Kaufaufträge, die auf der Bid-Seite des Orderbuchs auf ihre Ausführung warten.

- Die Angebotsgröße entspricht den Verkaufsaufträgen, die auf der Angebotsseite des Auftragsbuchs auf ihre Ausführung warten. Die Summe der Gebotsgrößen stellt die ausstehenden Kaufaufträge auf der Angebotsseite des Auftragsbuchs dar, die noch nicht ausgeführt wurden.

- Timing: Es ist wichtig zu beachten, dass alle von einem Händler erteilten Aufträge als Teil des gesamten Stroms vergangener und zukünftiger Aufträge betrachtet werden müssen.

Das bedeutet, dass wir, wenn wir die Orderflow-Analyse nutzen wollen, wissen müssen, welche Preisniveaus in der Vergangenheit gehandelt wurden (und wie lange das her ist), zumindest mit einer hohen Wahrscheinlichkeit.

Wir können nicht garantieren, dass diese Orderflow-Analyse korrekt ist, aber in den meisten Fällen wird sie uns starke Hinweise auf potenzielle Bereiche geben, in denen Umkehrungen auftreten könnten.

Vorteile des Orderflow-Tradings

Früher Einblick in Marktbewegungen

Durch die Analyse des Orderflows erhalten Sie einen frühen Einblick in die Richtung, in die sich der Markt bewegen könnte, indem Sie das Kauf- und Verkaufsverhalten der Marktteilnehmer beobachten.

Effektive Identifizierung von Handelschancen

Orderflow unterstützt Sie dabei, potenziell profitable Handelsmöglichkeiten zu identifizieren, indem Sie Muster und Trends im Auftragsfluss erkennen und ausnutzen.

Besseres Verständnis von Angebot und Nachfrage

Die Analyse des Orderflows ermöglicht es Ihnen, ein tieferes Verständnis für das Zusammenspiel von Angebot und Nachfrage zu entwickeln, was Ihnen hilft, fundierte Handelsentscheidungen zu treffen.

Verbessertes Risikomanagement

Durch die kontinuierliche Überwachung des Orderflows können Sie potenziell riskante Situationen frühzeitig erkennen und entsprechende Maßnahmen ergreifen, um Ihr Risiko zu minimieren.

Effiziente Nutzung von Handelsstrategien

Der Einsatz von Orderflow-Daten in Ihren Handelsstrategien ermöglicht es Ihnen, diese präziser und effektiver umzusetzen, da Sie stets über aktuelle Marktbewegungen informiert sind.

Schnelle Reaktion auf Marktbewegungen

Dank Echtzeitdaten können Sie schnell auf Veränderungen im Orderflow reagieren und Ihre Handelspositionen entsprechend anpassen, um von Marktchancen zu profitieren oder Verluste zu minimieren.

Orderflow-Trading: Tipps und Beispiele

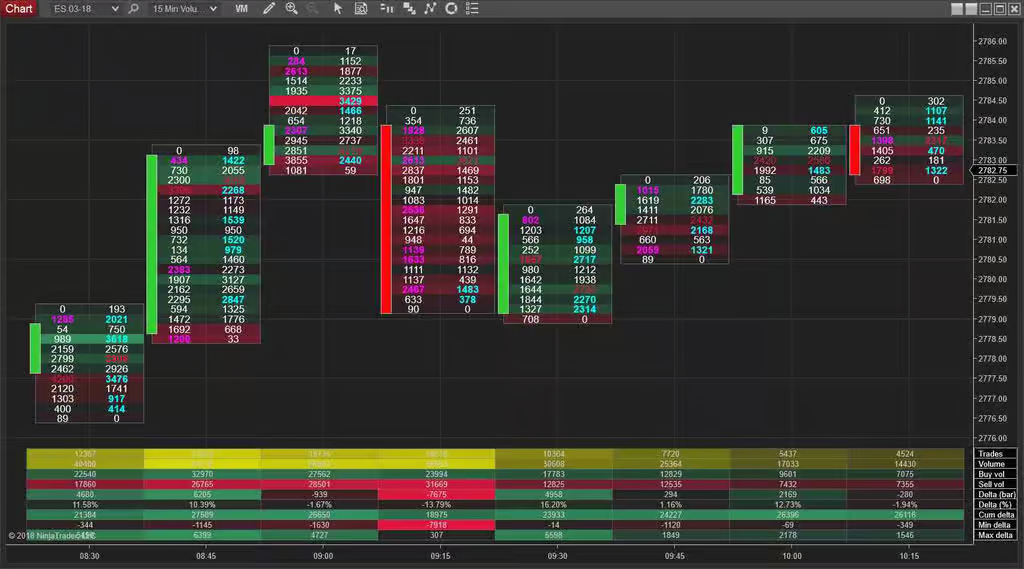

In der heutigen Orderflow-Software sehen Sie das Volumen sichtbar, aber… Stimmt das? Auf den Kerzen selbst sehen Sie auf beiden Seiten den Brief- (rechts) und den Geldkurs (links), wie in diesem Diagramm zu sehen ist.

Es besteht die Tendenz zu denken, dass alles, was auf der rechten Seite (ask) getan wird, mit aggressiven Käufen auf dem Markt zu tun hat und umgekehrt, auf der linken Seite oder mit aggressiven Verkäufen auf dem Markt. Das haben sicher schon viele gedacht, und so ist es normal, dass wir glauben, dass dies das Beste ist, was uns je passiert ist. Diese Ansicht ist völlig manipuliert, wir alle wissen, dass sie unmöglich ist. Wenn es wahr wäre, würden wir Millionen verdienen.

Wenn wir uns auf diese Dynamik einlassen und wirklich glauben, dass durch den Oderflow alles ein aggressiver Kauf im Verhältnis zur Preisbewegung ist, werden wir keine Position schließen, bis wir sehen, was auf dem Chart steht. Das ist extrem gefährlich, denn der Orderflow-Mechanismus ist ein viel komplizierterer Prozess, der zu großen Verlusten führen kann.

Es ist daher von entscheidender Bedeutung, den Ursprung der Aufträge gründlich zu studieren und die aktuelle Orderflow-Software nicht auf den ersten Blick zu interpretieren.

In der Regel wird Ihnen diese Art des Handels als ein vollkommen visuelles Werkzeug verkauft, das alle Zweifel, die es im Chart gibt, erhellt und klärt, aber die Wahrheit ist folgende: Was sie mit dieser Art von Werkzeug getan haben, ist, dass sie alles, was mit der Kreuzung von Kaufaufträgen auf dem Markt mit dem Verkaufslimit zu tun hat, auf die Anfrageseite und alles, was mit der Kreuzung von Verkaufsaufträgen auf dem Markt und dem Kauflimit zu tun hat, auf die linke Seite, auf das Gebot, gestellt haben.

Was passiert normalerweise? Wir machen uns ein völlig falsches Bild davon, was wirklich auf dem Markt in Echtzeit passiert, und wissen nicht, wer die Kontrolle hat, ob Elritzen oder Haie.

Ein Beispiel

Wäre dies real, würden zum Beispiel keine Delta-Divergenzen entstehen. Wenn es nur um Käufe und Verkäufe ginge, müssten wir bei einer bullischen Kerze alle positiven Calls sehen, und das passiert nicht. Und all dies in Echtzeit zu interpretieren, mit Stop-Loss-Aufträgen und allem Drum und Dran, wird unmöglich.

Was ist mit manuellen Schließungen? Wo sehen wir das? Die Intentionalität der Aufträge ist nicht klar. Es wird zu viel Zeit mit der Analyse verbracht.

Das Problem ist, dass die Grafiken mit Farben und Verzierungen etwas sehr visuell darstellen, was einfach erscheint, es aber nicht ist. Man muss sich die Gründe für jede dieser Aktionen vergegenwärtigen. Gewinnmitnahmen, Stop Losses bei Verkäufen usw. werden nicht angezeigt.

Nach der Analyse des gesamten Marktes, der Untersuchung früherer Bewegungen, der Absicht und der einzelnen Merkmale, die zur Bildung der beiden Seiten der Kerzen verwendet werden, kann man beginnen, künftige Bewegungen zu antizipieren. Da es sich hierbei um ein sehr subjektives Instrument handelt, lohnt sich nur eine intensive Beschäftigung mit diesem Thema.

Wenn Sie ein begeisterter Trader sind und daran interessiert sind, zu erfahren, wie man andere Handelssysteme verwendet, verpassen Sie nicht unsere Artikel über den Mirror-Trading und die Drawdown-Trading

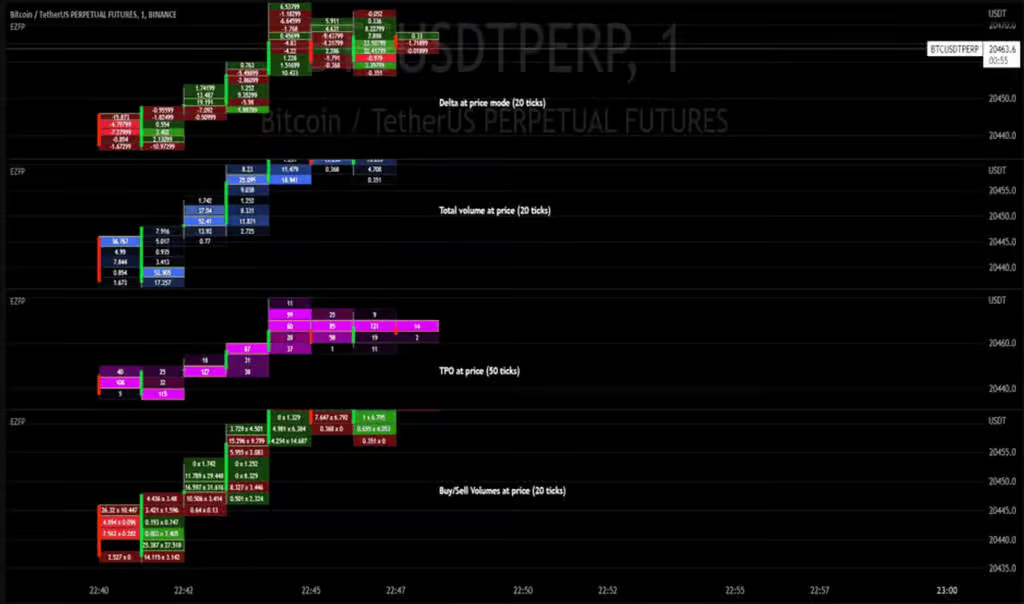

Auftragsablauf mit TradingView

Auf der TradingView-Plattform mit dem Orderflow-Protokoll können Sie Ihre letzten Geschäfte einsehen. Das Tool analysiert Volumen- und Preisdaten, um abzuschätzen, wie viele „Bid“- und „Ask“-Transaktionen auf dem Markt stattgefunden haben. Normalerweise werden Geldgeschäfte von aktiven Verkäufern (mit passiven Käufern) und Briefgeschäfte von aktiven Käufern (mit passiven Verkäufern) getätigt.

Broker mit TradingView

Pepperstone wird oft als einer der besten Broker für die Kombination mit TradingView angesehen, und zwar aus mehreren Gründen. Erstens ist Pepperstone für seine schnelle und zuverlässige Ausführung von Aufträgen bekannt, was für Händler, die sich auf detaillierte technische Analysen wie die von TradingView verlassen, von entscheidender Bedeutung ist.

Pepperstone

8/ 10

Die Märkte

Deutschland, Europa, USA, Asien, Australien

✔STP Broker

✔MAM/PAMM-Konten

✔Breite Produktpalette, über 90 Währungspaare und mehr als 1200 CFD-Aktien

* 75,2 % der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter.

Darüber hinaus bietet Pepperstone Zugang zu einer breiten Palette von Finanzmärkten, die von Devisen über Indizes und Rohstoffe bis hin zu Kryptowährungen und Aktien reichen. Das bedeutet, dass Händler die Daten von TradingView nutzen können, um eine breite Palette von Vermögenswerten zu analysieren und zu handeln. Ein weiterer großer Vorteil ist die direkte Integration von Pepperstone in TradingView.

Pepperstone zeichnet sich auch durch seine wettbewerbsfähigen Gebühren aus. Mit niedrigen Spreads und keinen Provisionen für einige Konten kann dieser Broker dazu beitragen, die Handelskosten zu senken, insbesondere für Händler mit hohem Handelsvolumen.

Und schließlich bietet Pepperstone für neue Händler oder diejenigen, die ihre Fähigkeiten verbessern möchten, eine breite Palette an Bildungsressourcen, darunter Webinare, Handelsleitfäden und ein Online-Lernzentrum.