ETF

Wie erstellt man ein permanentes Portfolio mit ETFs?

Obwohl es wie ein Klischee erscheinen mag, ist im Finanzwesen die einzige Konstante die Unsicherheit. Deshalb haben Strategien wie das Permanent Portfolio von Harry Brown, die nicht von Vorhersagen abhängen, bei Investoren an Bedeutung gewonnen, die langfristige Stabilität priorisieren.

Angesichts anhaltender Inflationssorgen und einer starken Gold-Performance der letzten Jahre lohnt es sich, dieses Allwetter-Konzept erneut in den Blick zu nehmen.

Entworfen in den 70er Jahren, zielt dieses Modellportfolio darauf ab, in jedem wirtschaftlichen Umfeld zu überleben und zu gedeihen, unabhängig davon, ob die Wirtschaft in eine Rezession, Inflation, Deflation oder einen Boom gerät.

Das Wichtigste auf einen Blick

- Das Permanente Portfolio von Harry Browne ist eine Allwetter-Strategie für langfristige Stabilität.

- Feste Aufteilung: 25 % Aktien, 25 % Anleihen, 25 % Gold, 25 % Cash.

- Ziel: Kapitalerhalt und geringe Schwankungen statt maximaler Rendite.

- Historische Rendite: ca. 5–9 % pro Jahr bei geringeren Drawdowns.

- Geeignet für sicherheitsorientierte Anleger, die in allen Marktphasen investiert bleiben wollen.

Was ist ein ETF-Portfolio?

Ein ETF-Portfolio bündelt kostengünstige Indexfonds (ETFs), die Anlegern ermöglichen, ihr Kapital breit gestreut und transparent über verschiedene Anlageklassen zu investieren. Der große Vorteil: Effizienz, Liquidität und einfache Replikation von Märkten. Wir sind auf das Thema bereits an anderer Stelle genauer eingegangen: ETF-Portfolio.

Was ist das Permanent Portfolio?

Das Permanent Portfolio basiert auf einer einfachen, aber robusten Struktur: die Aufteilung des Portfolios in vier Anlageklassen, jede mit einer spezifischen Funktion in verschiedenen Phasen der Wirtschaftszyklen:

- 25% Aktien (Aktienmarkt): Sie repräsentieren das Wirtschaftswachstum. Sie sind der Motor der langfristigen Rentabilität.

- 25% Langfristige Anleihen: Sie bieten Schutz während Phasen der Deflation und Rezession.

- 25% Gold: Es fungiert als Versicherung gegen Krisen, Inflation, Währungsabwertung und, wie ich gerne sage, wenn man denkt, dass die Welt untergeht.

- 25% Bargeld oder liquide Äquivalente: Sie bieten Stabilität und Liquidität, insbesondere in Umgebungen, in denen alles andere fallen könnte.

Jeder dieser Vermögenswerte gedeiht in einem anderen wirtschaftlichen Umfeld. So fällt einer, während ein anderer steigt, oder zumindest wird dies in den meisten Fällen erwartet. Dies reduziert die Gesamtvolatilität des Portfolios und ermöglicht es dem Anleger, seinen Plan beizubehalten, ohne raten zu müssen, was mit den Märkten passieren wird und welchen Vermögenswert er zu jedem Zeitpunkt kaufen soll.

Offensichtlich haben solche Allwetter-Portfolios einen Preis, nämlich: geringere Renditen im Allgemeinen im Vergleich zu anderen Modellen passiver Indexportfolios. Sie sind für ein moderates Wachstum mit moderater Volatilität gedacht. Genauer auf das Portfolio selbst sind wir hier bereits eingegangen: Das Permanent Portfolio von Harry Brown.

Wirtschaftszyklen und Profiteure

Der Schlüssel zu diesem Portfolio besteht nicht darin, vorherzusagen, was passieren wird, sondern immer vorbereitet zu sein und das zu nutzen, was der Markt uns bieten wird. Jeder Vermögenswert ist darauf ausgelegt, in einem der vier großen Wirtschaftszyklen gut abzuschneiden, und die Diversifikation ergibt sich daraus, dass sie je nach makroökonomischer Situation unterschiedlich reagieren:

| Wachstum (Boom) | steigende Gewinne, niedrige Arbeitslosigkeit | Aktien | |||

| Deflation | fallende Preise/Zinsen, starke Währung | Langlauf-Anleihen, Cash | |||

| Rezession | Rückgang von Konsum und Investitionen | Cash | |||

| Inflation | Kaufkraftverlust, lockere Geldpolitik | Gold |

| Wirtschaftszyklus | Charakteristik | Gewinner |

|---|---|---|

| Wachstum (Boom) | steigende Gewinne, niedrige Arbeitslosigkeit | Aktien |

| Deflation | fallende Preise/Zinsen, starke Währung | Langlauf-Anleihen, Cash |

| Rezession | Rückgang von Konsum und Investitionen | Cash |

| Inflation | Kaufkraftverlust, lockere Geldpolitik | Gold |

Diese Logik ermöglicht es, dass, auch wenn ein oder mehrere Vermögenswerte fallen, die anderen diese Verluste ausgleichen können, obwohl es einige Ausnahmen gibt, über die ich später sprechen werde.

Das Ergebnis ist eine moderate Rendite, aber viel stabiler und mit geringerer Volatilität als aggressivere Strategien.

* Investitionen beinhalten immer das Risiko eines Kapitalverlustes.

Die 4 Bausteine des Permanent Portfolios

Der große Vorteil, in der Ära des indexierten Investierens zu leben, ist, dass wir dieses Portfolio einfach aufbauen können, indem wir in Europa verfügbare ETFs nutzen.

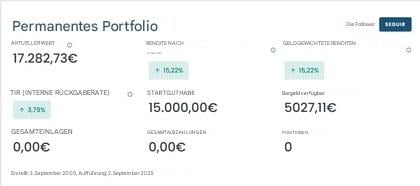

Im Folgenden zeige ich Ihnen, wie Sie die vier Bausteine des Permanenten Portfolios mit UCITS-Akkumulations-ETFs aufbauen können. Um es auch anhand der Praxis zu zeigen, nehmen wir ein reales Beispiel aus dem MyPortfolio-Tool von Rankia auf. Seit der Einführung hat dieses Portfolio eine akkumulierte Rendite von 15,23% und eine jährliche IRR von 3,8% erzielt.

25% Aktien

Diese Komponente sollte global diversifiziert sein, um den Schwung der dynamischsten Volkswirtschaften zu erfassen und das allgemeine Wachstum der Weltwirtschaft zu nutzen. Hier ein Beispiel eines ETFs, das aufgenommen werden kann:

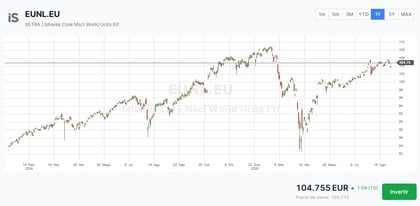

iShares Core MSCI World UCITS ETF (Acc)

Der iShares Core MSCI World UCITS ETF (IE00B4L5Y983) bildet den MSCI World (große und mittlere Unternehmen aus 23 entwickelten Ländern) nach. Er akkumuliert Dividenden und erhebt eine TER von 0,20%. Er bildet physisch (Sampling) nach und hat keine Währungsabsicherung für den Euro.

| Merkmale des ETFs | Detail | ||

| 📋 Name des Fonds | iShares Core MSCI World UCITS ETF (Acc) (IE00B4L5Y983) | ||

| 📈 Rendite über 3 Jahre | 43,55% | ||

| 💰 Akkumulation | Ja | ||

| 💲 TER | 0,20% | ||

| 📉 Volatilität (1 Jahr) | 16,32% |

| Merkmale des ETFs | Detail |

| 📋 Name des Fonds | iShares Core MSCI World UCITS ETF (Acc) (IE00B4L5Y983) |

| 📈 Rendite über 3 Jahre | 43,55% |

| 💰 Akkumulation | Ja |

| 💲 TER | 0,20% |

| 📉 Volatilität (1 Jahr) | 16,32% |

* Investitionen beinhalten immer das Risiko eines Kapitalverlustes.

Hinweis zur Währung: Der Fonds ist in USD denominiert und wird in Xetra als EUNL (EUR) gehandelt. Veränderungen im Wechselkurs zwischen US-Dollar und Euro wirken sich daher direkt auf die Rendite aus - ein Aspekt, den man berücksichtigen sollte, wenn man den Währungseffekt neutralisieren möchte.

In den vergangenen Jahren erzielte der ETF eine solide Performance, getragen vor allem vom kräftigen Wirtschaftswachstum in den USA und anderen Industrieländern.

Die Zusammensetzung verdeutlicht diese Dominanz: Rund 68 % entfallen auf die USA, mit einem Schwerpunkt auf Technologie (28 %). Die zehn größten Positionen - darunter NVIDIA, Microsoft, Apple, Amazon, Meta, Broadcom, Alphabet (A/C), Tesla und JPMorgan - machen zusammen etwa ein Viertel des Fonds aus. Darüber hinaus gibt es weitere vergleichbare Welt-ETFs, die ebenfalls interessant sein können:

| ETF | Ticker - ISIN | TER | Rendite über 3 Jahre | Volatilität auf 1 Jahr | Verwalter | Index | |||||||

| iShares Core MSCI World UCITS ETF (Acc) | EUNL - IE00B4L5Y983 | 0,20% | 43,55% | 16,32% | BlackRock | MSCI World | |||||||

| Amundi MSCI World UCITS ETF (Acc) | MWRE - IE000BI8OT95 | 0,12% | - | 17,11% | Amundi | MSCI World | |||||||

| SPDR MSCI ACWI UCITS ETF (Acc) | SPYY - IE00B44Z5B48 | 0,12% | 40,49% | 15,86% | State Street | MSCI ACWI |

| ETF | Ticker - ISIN | TER | Rendite über 3 Jahre | Volatilität auf 1 Jahr | Verwalter | Index | |||||||

| iShares Core MSCI World UCITS ETF (Acc) | EUNL - IE00B4L5Y983 | 0,20% | 43,55% | 16,32% | BlackRock | MSCI World | |||||||

| Amundi MSCI World UCITS ETF (Acc) | MWRE - IE000BI8OT95 | 0,12% | - | 17,11% | Amundi | MSCI World | |||||||

| SPDR MSCI ACWI UCITS ETF (Acc) | SPYY - IE00B44Z5B48 | 0,12% | 40,49% | 15,86% | State Street | MSCI ACWI |

Im Allgemeinen bieten diese ETFs Exposition gegenüber mehr als 1.500 Unternehmen aus entwickelten und einigen Schwellenländern (im Fall des ACWI). Sie sind liquide, kostengünstig (TER zwischen 0,12% und 0,20%) und steuerlich effizient.

*Jede Investition birgt immer das Risiko eines Verlustes

25% Langfristige Anleihen

Diese Komponente ist anspruchsvoll, da langfristige Anleihen besonders sensibel auf Zinsänderungen reagieren. Für deutsche Anleger bieten sich ETFs an, die entweder Staatsanleihen der Eurozone oder US-Staatsanleihen mit Euro-Absicherung nachbilden.

Eine Möglichkeit ist der Aufbau einer Anleihenleiter mit gestaffelten Laufzeiten:

- 1–3 Jahre (kurz),

- 3–7 Jahre (mittel),

- 7 Jahre und länger (lang).

In der mittleren Stufe lassen sich zusätzlich inflationsgebundene Anleihen einbeziehen. So wird das Risiko aus Zinsänderungen und Inflation spürbar reduziert - ein Vorteil, wie man beim raschen und deutlichen Zinsanstieg der letzten Jahre gesehen hat, der insbesondere langlaufende Anleihen stark belastete.

Diese einfache Leiter lässt sich flexibel anpassen: Man kann z. B. inflationsindexierte Anleihen (TIPS oder Euro-Inflationsanleihen) am langen Ende ergänzen oder die Gewichtung je nach Anlagehorizont und Risikoprofil variieren.

Sehen wir uns zunächst eine geeignete Einstiegsoption an:

iShares USD Treasury Bond 1–3 yr UCITS ETF EUR Hedged (Acc)

Dieser ETF bildet die Wertentwicklung von US-Staatsanleihen mit Laufzeiten zwischen 1 und 3 Jahren ab und sichert das Wechselkursrisiko gegenüber dem Euro ab. Damit eignet er sich besonders für Anleger in Deutschland, die kurzfristige US-Staatsanleihen ins Portfolio aufnehmen möchten, ohne dabei Währungsschwankungen tragen zu müssen.

| Merkmale des ETFs | Detail | ||

| 📋 Name des Fonds | iShares USD Treasury Bond 1–3 yr UCITS ETF EUR Hedged (Acc) | ||

| 📈 Rendite über 3 Jahre | 4,99% | ||

| 💰 Akkumulation | Ja | ||

| 💲 TER | 0,10% | ||

| 📉 Volatilität (1 Jahr) | 6,21% |

| Merkmale des ETFs | Detail |

| 📋 Name des Fonds | iShares USD Treasury Bond 1–3 yr UCITS ETF EUR Hedged (Acc) |

| 📈 Rendite über 3 Jahre | 4,99% |

| 💰 Akkumulation | Ja |

| 💲 TER | 0,10% |

| 📉 Volatilität (1 Jahr) | 6,21% |

*Investitionen beinhalten immer das Risiko eines Kapitalverlustes.

Dieser ETF ist eine physische Replikation, indem er direkt kurzfristige US-Staatsanleihen kauft. Anschließend werden die von diesen Anleihen generierten Kupons automatisch reinvestiert, da die Klasse eine Akkumulation ist. Und nun, angesichts des Verhaltens der Anleihen in den letzten Jahren, aufgrund eines gewissen Rückgangs der US-Zinssätze, könnten wir sagen, dass dank der Akkumulation der Kupons dieser ETF nicht schlecht abgeschnitten hat mit einem 5% akkumuliert und einer moderaten Volatilität von 6,21%

Die Euro-Absicherung eliminiert den Einfluss des USD/EUR-Wechselkurses, was ihn zu einer sehr interessanten Option für europäische Investoren macht, die eine Exposition gegenüber US-Staatsanleihen ohne Währungsrisiko suchen.

- Investieren Sie weltweit in mehr als 43.000 Aktien und ETFs.

- Greifen Sie auf Covered Call ETFs mit einer Zielrendite von 8–12 % zu.

- Eröffnen Sie ein Konto, zahlen Sie Geld ein und erhalten Sie bis zu 20 Gratisaktien.

- Erhalten Sie wöchentlich Anlageideen mit einer historischen Rendite von 16 %.

- Wachsen Sie sicher mit einem Broker, dem mehr als 500.000 Kunden vertrauen.

Jegliche Investitionen sind stets mit Risiken verbunden. Angemessenheitstest & AGB gelten.

| Stufe | Beispiel für ETF | TER - ISIN | Ziel | Währungsabsicherung | TER | Rendite 3J | Volatilität 1J | ||||||||

| 1–3 Jahre | iShares Euro Government Bond 1–3 yr UCITS ETF (Acc) | SXRN - IE00B3VTMJ91 | Eurozonen-Staatsanleihen cp | Keine Absicherung | 0,15 % | 6,96 | 1,06% | ||||||||

| 1–3 Jahre (USA abgesichert) | iShares USD Treasury Bond 1–3 yr UCITS ETF EUR Hedged (Acc) | 2B7S - IE00BDFK1573 | US-Anleihen cp | Absicherung in EUR | 0,10 % | 6,09% | 6,22% | ||||||||

| 0–5 Jahre inflationsgebunden | iShares USD TIPS 0-5 UCITS ETF EUR Hedged (Dist) | CBUL -IE000WIQIPT2 | US-TIPS | Absicherung in EUR | 0,12% | 8,03% | 6,34% | ||||||||

| 3–7 Jahre | iShares iBonds Dec 2029 Term USD Treasury UCITS ETF USD (Dist) | ON50 - IE00076HZIP3 | US-Anleihen Ziel-Fälligkeit | Keine Absicherung | 0,10% ``` ```html | - | 8,60% | ||||||||

| >7 Jahre | Xtrackers II Eurozone Government Bond 7-10 UCITS ETF 1C | X710 -LU0290357259 | Eurozone LP Anleihen | Ohne Absicherung | 0,15% | 3,88% | 4,93% |

| Stufe | Beispiel für ETF | TER - ISIN | Ziel | Währungsabsicherung | TER | Rendite 3J | Volatilität 1J | ||||||||

| 1–3 Jahre | iShares Euro Government Bond 1–3 yr UCITS ETF (Acc) | SXRN - IE00B3VTMJ91 | Eurozonen-Staatsanleihen cp | Keine Absicherung | 0,15 % | 6,96 | 1,06% | ||||||||

| 1–3 Jahre (USA abgesichert) | iShares USD Treasury Bond 1–3 yr UCITS ETF EUR Hedged (Acc) | 2B7S - IE00BDFK1573 | US-Anleihen cp | Absicherung in EUR | 0,10 % | 6,09% | 6,22% | ||||||||

| 0–5 Jahre inflationsgebunden | iShares USD TIPS 0-5 UCITS ETF EUR Hedged (Dist) | CBUL -IE000WIQIPT2 | US-TIPS | Absicherung in EUR | 0,12% | 8,03% | 6,34% | ||||||||

| 3–7 Jahre | iShares iBonds Dec 2029 Term USD Treasury UCITS ETF USD (Dist) | ON50 - IE00076HZIP3 | US-Anleihen Ziel-Fälligkeit | Keine Absicherung | 0,10% ``` ```html | - | 8,60% | ||||||||

| >7 Jahre | Xtrackers II Eurozone Government Bond 7-10 UCITS ETF 1C | X710 -LU0290357259 | Eurozone LP Anleihen | Ohne Absicherung | 0,15% | 3,88% | 4,93% |

25% Gold

Gold wirft zwar weder Zinsen noch Dividenden ab, erfüllt im Portfolio jedoch eine wichtige Funktion: Es dient als Versicherung gegen extreme Szenarien wie unkontrollierte Inflation, Währungszusammenbrüche oder Finanzkrisen. Vor allem hat Gold die härteste Prüfung bestanden - die Zeit.

In Europa gibt es keine klassischen Gold-ETFs, die physische Barren direkt in Tresoren hinterlegen, wie es in den USA der Fall ist. Der Grund liegt in der europäischen Regulierung. Stattdessen nutzen Anbieter sogenannte ETCs (Exchange Traded Commodities). Dabei handelt es sich um Schuldverschreibungen, die durch physisches Gold besichert sind. Anleger erwerben somit indirekt Gold, abgesichert durch physische Bestände.

Ein Beispiel ist der iShares Physical Gold ETC (IE00B4ND3602). Er bietet direkten Zugang zum Gold-Spotpreis in USD, ist physisch gedeckt und thesaurierend (keine Ausschüttung). Damit eignet er sich als strategischer Baustein zur Diversifikation und als Schutz gegen Inflations- oder Marktschocks.

| Merkmale des ETF | Detail | ||

| 📋 Name des Fonds | iShares Physical Gold ETC (IE00B4ND3602) | ||

| 📈 3-Jahres-Rendite | 74,67% | ||

| 💰 Akkumulation | Ja | ||

| 💲 TER | 0,12% | ||

| 📉 Volatilität (1 Jahr) | 15,69% |

| Merkmale des ETF | Detail |

| 📋 Name des Fonds | iShares Physical Gold ETC (IE00B4ND3602) |

| 📈 3-Jahres-Rendite | 74,67% |

| 💰 Akkumulation | Ja |

| 💲 TER | 0,12% |

| 📉 Volatilität (1 Jahr) | 15,69% |

*Investitionen beinhalten immer das Risiko eines Kapitalverlusts.

Der ETC wird in US-Dollar gehandelt und ist nicht währungsabgesichert. Das bedeutet: Die Rendite in Euro spiegelt sowohl die Entwicklung des Goldpreises als auch die Wechselkursbewegung zwischen USD und EUR wider.

In den vergangenen inflationsstarken Jahren zeigte sich Gold als ausgesprochen robust: Über die letzten fünf Jahre legte der Preis um mehr als 75 % zu, allein im letzten Jahr um rund 18 %.

Wie bei starken Aufwärtsbewegungen üblich, darf das Risiko jedoch nicht unterschätzt werden. Seit Auflegung verzeichnete der ETC einen maximalen Drawdown von –37,2 %, bei einer Jahresvolatilität von etwa 15,7 %. Gold wirkt also stabilisierend in Krisen und dient als Diversifikationsbaustein - es ist jedoch selbst keineswegs schwankungsfrei und zahlt keine laufenden Erträge. Die Wertentwicklung hängt letztlich ausschließlich vom Goldpreis (und für Euro-Anleger zusätzlich vom USD/EUR-Wechselkurs) ab.

Fazit: Gold-ETCs eignen sich als taktische oder strategische Beimischung zur Diversifikation gegenüber Aktien und Anleihen sowie als mögliche Absicherung gegen Inflation oder Marktschocks. Sie passen besonders gut in den defensiven Teil eines Portfolios - unter dem Bewusstsein, dass weder Kupons noch Dividenden fließen und die Performance stark vom Metallpreis und dem Wechselkurs abhängt.

| ETF | Ticker - ISIN | TER | Rendite auf 3 Jahre | Volatilität auf 1 Jahr | Verwalter | Index | |||||||

| iShares Physical Gold ETC | PPFB - IE00B4ND3602 | 0,12% | 74,67% | 15,69% | BlackRock | MSCI Welt | |||||||

| Invesco Physical Gold ETC | 8PSG -IE00B579F325 | 0,12% | 74,70% | 15,70% | Invesco | MSCI ACWI |

| ETF | Ticker - ISIN | TER | Rendite auf 3 Jahre | Volatilität auf 1 Jahr | Verwalter | Index | |||||||

| iShares Physical Gold ETC | PPFB - IE00B4ND3602 | 0,12% | 74,67% | 15,69% | BlackRock | MSCI Welt | |||||||

| Invesco Physical Gold ETC | 8PSG -IE00B579F325 | 0,12% | 74,70% | 15,70% | Invesco | MSCI ACWI |

- Investieren Sie weltweit in mehr als 43.000 Aktien und ETFs.

- Greifen Sie auf Covered Call ETFs mit einer Zielrendite von 8–12 % zu.

- Eröffnen Sie ein Konto, zahlen Sie Geld ein und erhalten Sie bis zu 20 Gratisaktien.

- Erhalten Sie wöchentlich Anlageideen mit einer historischen Rendite von 16 %.

- Wachsen Sie sicher mit einem Broker, dem mehr als 500.000 Kunden vertrauen.

Jegliche Investitionen sind stets mit Risiken verbunden. Angemessenheitstest & AGB gelten.

25% Bargeld oder Äquivalente

Zum Abschluss kommen wir zu einer Komponente, die oft unterschätzt wird, dabei aber als stabiler Anker im Portfolio fungiert: Bargeld bzw. ultrakurze Anleihen. Sie schützen, wenn andere Anlageklassen schwächeln, und schaffen gleichzeitig Liquidität, um neue Chancen zu nutzen.

Ein passender Baustein ist der iShares EUR Ultrashort Bond UCITS ETF (Acc) (Ticker: ERNX, ISIN: IE000RHYOR04). Dieser Fonds investiert in Investment-Grade-Unternehmensanleihen in Euro mit sehr kurzen Restlaufzeiten (0–1 Jahre festverzinslich, 0–3 Jahre variabel). Ziel ist es, eine höhere Rendite als reine Geldmarktfonds zu erzielen, dabei aber die Volatilität auf niedrigem Niveau zu halten. Im Vergleich zu klassischen Geldmarktfonds bietet er somit einen Puffer gegen Zinsschwankungen, bleibt aber dennoch äußerst defensiv.

| Merkmale des ETFs | Detail | ||

| 📋 Name des Fonds | iShares EUR Ultrashort Bond UCITS ETF EUR (Acc) (IE000RHYOR04) | ||

| 📈 3-Jahres-Rendite | 10,24% | ||

| 💰 Akkumulation | Ja | ||

| 💲 TER | 0,09% | ||

| 📉 Volatilität (1 Jahr) | 0,87% |

| Merkmale des ETFs | Detail |

| 📋 Name des Fonds | iShares EUR Ultrashort Bond UCITS ETF EUR (Acc) (IE000RHYOR04) |

| 📈 3-Jahres-Rendite | 10,24% |

| 💰 Akkumulation | Ja |

| 💲 TER | 0,09% |

| 📉 Volatilität (1 Jahr) | 0,87% |

* Investitionen beinhalten immer das Risiko eines Kapitalverlusts.

Wenn Sie nach einem „Cash-Plus“ in Euro mit sehr geringer Volatilität und etwas mehr Renditepotenzial als bei klassischen Geldmarktfonds suchen, eignet sich der iShares EUR Ultrashort Bond (Acc) hervorragend als defensiver Puffer oder Liquiditätsparkplatz in einem diversifizierten Portfolio.

Seine niedrige Duration, die günstigen Kosten (TER 0,09 %) und die thesaurierende Struktur erleichtern die automatische Wiederanlage der Erträge. Im Gegenzug trägt man ein gewisses Kreditrisiko (durch Unternehmensanleihen im Investment-Grade-Segment) sowie ein moderates Zinsrisiko - allerdings deutlich begrenzt durch die ultrakurzen Laufzeiten.

Wer höchste Bonität priorisiert, kann diesen ETF sinnvoll mit Staatsanleihen- oder Geldmarktfonds kombinieren, um das Gleichgewicht zu wahren. Insgesamt stellt er ein umsichtiges und effizientes Element dar, um das Portfolio zu stabilisieren, ohne gänzlich auf Renditechancen zu verzichten.

- Investieren Sie weltweit in mehr als 43.000 Aktien und ETFs.

- Greifen Sie auf Covered Call ETFs mit einer Zielrendite von 8–12 % zu.

- Eröffnen Sie ein Konto, zahlen Sie Geld ein und erhalten Sie bis zu 20 Gratisaktien.

- Erhalten Sie wöchentlich Anlageideen mit einer historischen Rendite von 16 %.

- Wachsen Sie sicher mit einem Broker, dem mehr als 500.000 Kunden vertrauen.

Jegliche Investitionen sind stets mit Risiken verbunden. Angemessenheitstest & AGB gelten.

Ist es rentabel, ein Permanentes Portfolio aufzubauen?

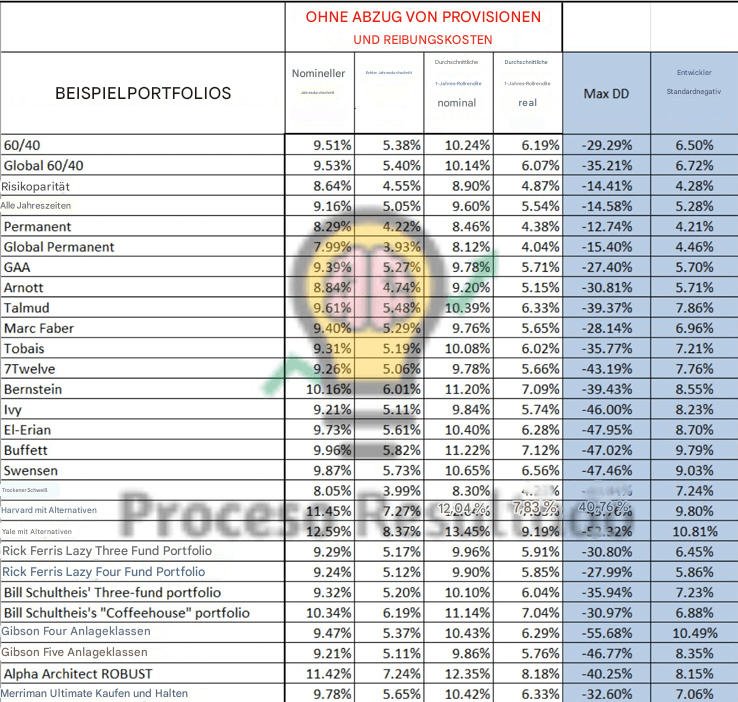

Ja, es kann rentabel sein, doch der eigentliche Wert des Permanenten Portfolios liegt in seiner Stabilität. Korrekt umgesetzt, erzielte die Strategie über lange Zeiträume von 20 bis 40 Jahren annualisierte Renditen zwischen 5 % und 9 %, bei deutlich geringeren Drawdowns als aggressivere Portfolios.

Damit eignet sie sich vor allem für Anlegerinnen und Anleger, die Kapitalerhalt und die Abfederung von Rückschlägen höher gewichten als die maximale Rendite in Aufwärtsphasen.

In vergleichenden Analysen zeigt sich genau dieses Gleichgewicht: konsistente Ergebnisse über die Zeit bei gleichzeitig niedrigerer Volatilität im Vergleich zu klassischen Indexportfolios. Kurz gesagt: Wenn Sie Wert auf ruhiges Investieren und geringere Schwankungen legen, ist das Permanente Portfolio eine solide und effiziente Option. Wenn Ihr Ziel dagegen eine möglichst hohe Rendite bei bewusst höherem Risiko ist, passt ein Portfolio mit größerem Aktienanteil besser zu Ihnen.

Weitere interessante Portfolios

Wenn Sie alternative Ansätze erkunden möchten, lohnt sich ein Blick auf das Bogleheads-Portfolio, auch bekannt als das „faule Portfolio“. Diese Strategie geht auf John Bogle, den Gründer von Vanguard, zurück. Ihr Prinzip: nicht den Markt schlagen, sondern ihn einfach und kostengünstig replizieren.

Was macht das Bogleheads-Portfolio attraktiv?

- Einfachheit und Effizienz: Bereits zwei bis drei Indexfonds reichen aus, um sowohl Aktien als auch Anleihen abzudecken.

- Breite Diversifikation: Globale Aktien (USA, internationale Märkte, Schwellenländer) kombiniert mit qualitativ hochwertigen Anleihen sorgen für ein stabiles Gleichgewicht.

- Historische Stärke: In der klassischen 60/40-Aufteilung (60 % Aktien, 40 % Anleihen) erzielte es seit 1987 eine durchschnittliche jährliche Rendite von etwa 7 %, inflationsbereinigt rund 5,9 %.

- Resilienz in Krisen: 2022 verlor der S&P 500 etwa 25 %, während das Bogleheads-Portfolio nur rund 18 % einbüßte.

Ist das Permanente Portfolio in unsicheren Zeiten sinnvoll?

Gerade in einem Umfeld, in dem Unsicherheit zur Norm geworden ist, liefert das Permanente Portfolio eine klare Antwort: Es geht nicht darum, die Zukunft vorherzusagen, sondern darauf vorbereitet zu sein - unabhängig vom Szenario.

Durch die gleichmäßige Kombination von Aktien, Anleihen, Gold und Bargeld soll es Stabilität und Konstanz bieten - auch wenn dies bedeutet, auf die höheren Renditen zu verzichten, die aggressivere Portfolios in Aufschwungphasen erzielen können.

Das Permanente Portfolio richtet sich daher an Anlegerinnen und Anleger, die Ruhe, Planbarkeit und Kapitalerhalt über die Jagd nach außergewöhnlichen Gewinnen stellen. Wer hingegen bereit ist, mehr Volatilität in Kauf zu nehmen, um höhere Renditen zu erzielen, findet mit Alternativen wie dem Bogleheads-Portfolio oder dem All Weather Portfolio geeignete Ansätze.