Börse

Aktie-Kursziel: Definition, Bedeutung und Erklärung

Wenn wir mit dem Investieren beginnen, haben wir viele Begriffe: einer davon bezieht sich auf den Preis, den Zielpreis, den überbewerteten Preis, den unterbewerteten Preis, lassen Sie uns sehen, was der Zielpreis einer Aktie ist, seine Typen und verwandte Begriffe.

🔍Was ist das Aktie-Kursziel❓

Das Aktiekursziel ist eine Schätzung des vermeintlichen zukünftigen Kurses der Aktie. Es repräsentiert den Preis, den die Aktie auf dem Markt erreichen sollte, unabhängig vom aktuellen notierten Preis.

Dieses Bewertungsinstrument unterstützt uns dabei, festzustellen, ob der aktuelle Marktpreis im Verhältnis zum Kursziel unterbewertet (günstig) oder überbewertet (teuer) ist. Es bietet Investoren eine Orientierung darüber, ob es sinnvoll ist, die Aktie zu kaufen oder zu verkaufen👉🏻Grauer Kapitalmarkt – Definition, Bedeutung und Risiken.

❗️Bedeutung vom Aktienkurs

Der Grund, warum es notwendig ist, einen Zielpreis zu berechnen, ist, dass er als Referenz zum Marktpreis dient, um festzustellen, ob eine Aktie im Vergleich zu ihrem notierten Marktwert überbewertet ist.

Wenn der Aktienkurs überbewertet ist, verkaufen Sie, und wenn der Aktienkurs unterbewertet ist, kaufen Sie.

Das Kursziel ist ein Hilfsmittel, das Ihnen bei der Entscheidung, zu kaufen oder zu verkaufen, hilft.

"Wenn wir ein Kursziel für eine Aktie "X", für 1 Euro haben, und der Markt notiert bei 2 Euro, dann ist die Aktie überbewertet, also sollte der Aktionär besser verkaufen".

"Wenn die gleiche Aktie ein Kursziel von 2 € hat und ihr Marktpreis bei 1 € liegt, ist diese Aktie unterbewertet und es wäre klug, sie zu kaufen."

🔄Aktienkursziele berechnen - Verschiedene Möglichkeiten

Es gibt mehrere Möglichkeiten, das Kursziel einer Aktie unter verschiedenen "Annahmen" zu berechnen, daher werden wir jede einzelne besprechen.

Die aktuelle Dividendenhypothese

Dies ist, wenn der Zielpreis einer Aktie für einen bestimmten Zeitpunkt berechnet wird, dieser Wert gilt nur für den genauen Zeitpunkt, zu dem Sie den Preis der Aktie wissen wollen, es ist nicht nützlich für einen Investor, der die zukünftige Rentabilität sucht; Formel:

Be;

- C: Dividende

- K: die Kosten für Eigenkapital oder die vom Investor geforderte Rentabilität.

🔒Permanente Dividendenhypothese

Diese Annahme deutet darauf hin, dass die Dividenden in Zukunft dauerhaft sein werden. Diese Annahme berücksichtigt die Wachstumsrate nicht und schätzt feste oder ewige Dividenden.

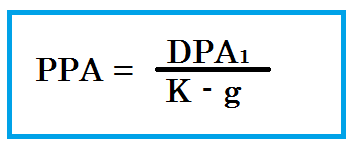

📈Steigende Dividendenhypothese. Gordon Shapiro Modelle

Die Formel, die diese Annahme verwendet, lautet wie folgt:

- DPA1: Dividende pro Aktie.

- K: Rückgabe erforderlich.

- G: Wachstumsrate der Dividende.

Um diese Berechnungen zu entwickeln, ist es notwendig, die Dividende pro Aktie (DPA1), die Rendite (K), durch das CAMP-Modell, und die Dividendenwachstumsrate (g) zu berechnen.

Dividende je Aktie (DPA1)

Zur Berechnung der Dividende pro Aktie wird die folgende Formel verwendet:

DPA = Bruttodividende / Anzahl der Aktien

Wie Sie bemerkt haben, haben wir in diesem Fall eine Formel zur Berechnung der Dividenden je Aktie verwendet, die auf die Schätzungen des Unternehmens auf der Grundlage der erwarteten Bruttodividenden angewendet werden kann, um so eine Schätzung des DPA für die Zukunft zu erhalten.

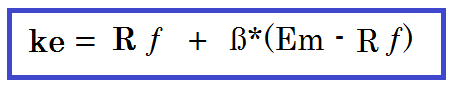

💰Erforderliche Rentabilität (K)

Wie bereits erwähnt, verwenden wir das CAMP-Modell zur Berechnung von Ke, was der Berechnung von K gleichkommt.

- Ke; Kapitalkosten = K; erforderliche Rentabilität.

- Rƒ; risikofreie Wachstumsrate oder risikofreie Vermögenswerte.

- ßc; Beta Unternehmen.

- (Em-Rƒ); der Wert der Marktrisikoprämie.

- Em; erwartete Marktleistung.

Wachstumsrate der Dividende (g)

Die verwendete Formel lautet wie folgt:

g = ROE * (1 Zahlung)

Zum besseren Verständnis: Diese Formel besteht aus zwei Teilen, der Eigenkapitalrendite (ROE), einer Kennzahl, die die Wachstumsleistung auf Basis des eingebrachten Kapitals misst (Dividenden / Gewinne) und (1-Ausschüttung), wobei die Ausschüttung angibt, wie viel des Nettogewinns in das Unternehmen reinvestiert wird (Dividenden / Nettogewinne).

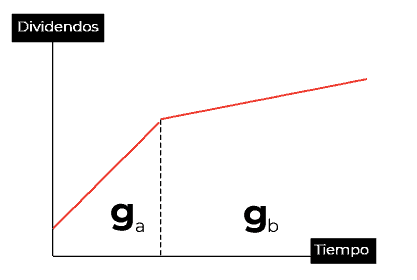

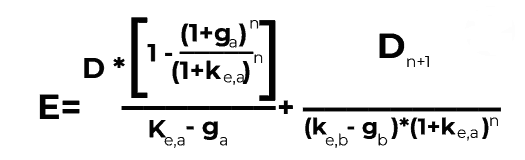

Zweiteiliges Wachstumsmodell

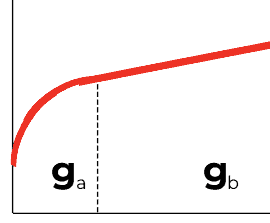

Bei der Berechnung der Hypothese der steigenden Dividende geht die Methode von Gordon Shapiro von einem stabilen oder ewigen Wachstumsszenario aus, was bedeutet, dass die Zyklen des Unternehmens, das in der Regel ein hohes anfängliches Wachstum aufweist, bis es zu Werten nahe dem Wachstum der Wirtschaft tendiert, nicht berücksichtigt werden.

- Ga = Sehr starkes Anfangswachstum.

- Gb = stabiles Wachstum und marktnahes Wachstum.

Daher ist es notwendig, die Wachstumsrate jeder Stufe und die erforderliche Rentabilität beider Perioden zu berücksichtigen.

Die Bewertungsformel für die zweistufige Methode würde wie folgt lauten:

- Ke, a; Opportunitätskosten in der Anfangsphase.

- Ke, b; Opportunitätskosten bei Unendlichkeit.

- Ga; Wachstum in der Anfangsphase.

- Gb; Wachstum auf unbestimmte Zeit.

H- Bewertungsmodell:

Der Nachteil des vorherigen Modells ist, dass die Sprünge zwischen der Wachstumsphase und der Ewigkeitsphase große Unterschiede zwischen den beiden Phasen aufweisen, wenn wir fortfahren.

Im Preismodell löst H diesen Nachteil, um ohne große Ungleichheiten noch näher an den Zielpreis heranzukommen, wodurch Kontinuität zwischen den Phasen entsteht.

Modell H:

- Ke: feste Opportunitätskosten.

- H: Anzahl der Jahre mit hoher Leistung mal 0,5

- Ga: Wachstum im Anfangsstadium.

- Gb: ewiges Wachstum.

Dieses Modell ermöglicht es uns, ein hohes anfängliches Wachstum plus ein dauerhaftes Wachstum über einen langen Zeitraum zu prognostizieren, ohne Wachstumsspitzen zu erzeugen.

Kurzum, die Bedeutung der Zielpreisberechnung ist bereits in unserer Analyse und Investitionsprognose enthalten. Die Zielpreisberechnung führt uns zur Projektion einer guten Kauf- oder Verkaufsaktie.

Auf der Suche nach einem guten Broker?

- Social Trading und Copy Trading

- Aktien, ETFs, Kryptowährungen und Derivate

- Benutzerfreundliche Plattform und Demokonto

61% der Anlegerkonten verlieren Geld durch den Handel mit CFDs bei diesem Anbieter.

- Regulierung in allen präsentierten Ländern.

- Verzinsliches Konto ab 2 % (in Euro).

- Keine Provisionen auf Aktien und ETFs bis 100.000€ monatlichem Handelsvolumen

71% der Anlegerkonten verlieren Geld beim Handel mit CFDs über diesen Anbieter.

- Gebührenfreier Aktien- und ETF-Handel.

- Zugriff auf deutsche, europäische und US-Märkte. Intuitive Plattform.

- Geringe Einstiegshürden (kein Mindesteinzahlungsbetrag).

- Intuitive Plattform.

Der Handel mit CFDs und anderen Hebelprodukten ist risikoreich.