Futures geben uns Zugang zu einer breiten Palette von Finanzwerten, sodass wir Futures auf Aktien, Indizes, Währungen, Rohstoffe und andere Vermögenswerte handeln können. Holen Sie sich Dividenden auf den Unterschied im Preis des Basiswertes, aber: Was ist der theoretische Futures-Preis.

Um zu erklären, was der theoretische Preis eines Futures-Kontrakts ist, werden wir Aktien-Futures verwenden.

Wie wird der theoretische Preis eines Aktien-Futures-Kontrakts ermittelt?

Der Preis in einem Futures-Kontrakt wird berechnet, indem der Preis des Basiswertes am Verfallstag kapitalisiert wird (der aktuelle Preis des Basiswertes wird in die Zukunft verschoben, insbesondere am Verfallstag). Das Produkt, zu dem die Dividenden gehören werden, muss subtrahiert werden, um sie am Verfallstag zu erhalten, ebenfalls kapitalisiert.

Die verwendete Formel würde wie folgt lauten:

Theoretischer Preis = PQ x [1 + (r x t/360)] – D [1 + (r x t'/360)]

- PQ = Preis

- r = Marktzinssatz

- t = Anzahl der Tage zwischen jetzt und Fälligkeit

- D = zu erhaltende Dividende

- t‘ = Anzahl der Zwischentage zwischen dem Zahlungsdatum der Dividende und dem Fälligkeitsdatum des Kontrakts

Praxisbeispiel: Theoretischer Preis eines Aktien-Futures-Kontrakts

Wie hoch wäre der theoretische Preis eines 6-monatigen Futures-Kontrakts auf eine Aktie der Firma Ferrari, die bei 40 € notiert und keine Dividende zahlt und einen Zinssatz von 2 % pro Jahr hat?

Theoretischer Preis = 40 x [1 + (0,02 x 180/360)] – 0 = 40,40 €.

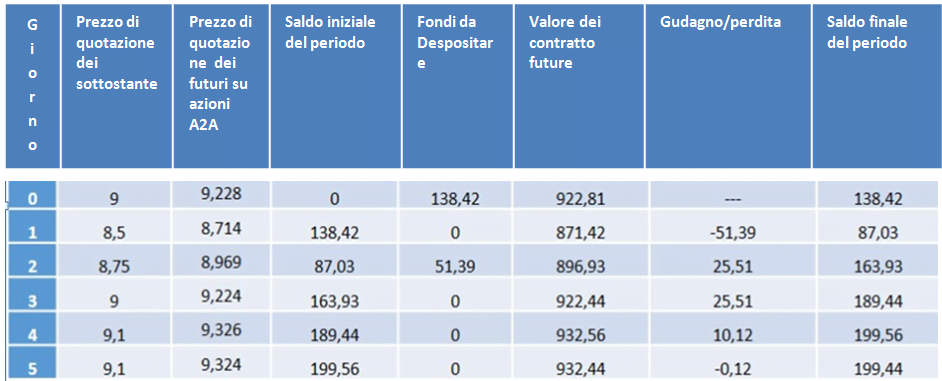

Beispiel für die Berechnung der täglichen Abrechnung eines Futures-Kontrakts

Der Investor ist daran interessiert, den A2A-Aktien-Futures-Kontrakt zu kaufen, weil er bullische Erwartungen für dessen Wert hat. Im geregelten Markt hat der A2A-Aktien-Futures-Kontrakt die folgenden Eigenschaften:

- Vertragsgröße: 100 Anteile

- Basis: A2A-Aktien

- Preis des Basiswertes zum Zeitpunkt des Kaufs des Futures-Kontrakts: 9 Euro

- Dauer des zukünftigen Vertrags: 1 Jahr

- verbleibende Tage bis zum Verfall des Futures-Kontrakts (zum Zeitpunkt des Abschlusses des Kontrakts): 185 Tage

- tägliche Verbuchung von Verlusten und Gewinnen

- Anforderungen an die Positionsmarge: 15 % des Nennwertes des Kontrakts

- Margin-Wartungsebene: 10 % auf den Nennwert des Kontrakts

- Zinssatzart: 5 % pro Jahr

- Der Basiswert liefert während der Laufzeit des Futures-Kontrakts keine Dividenden.

Zunächst ist es notwendig, den Nominalwert des Aktien-Futures-Kontrakts zu bestimmen und die Marge zu ermitteln, die der Anleger hinterlegen muss:

Der Nominalwert eines Futures-Kontrakts:

Futures-Kontrakt-Notierungsgröße X = 100 Aktien x 9,228 € = 922,8 €

Um den Future zu kontrahieren, muss Herr X die erforderlichen Sicherheiten für den Vermögenswert hinterlegen, die 15 % des Nennwertes der Position entsprechen:

Zu hinterlegende Sicherheiten = erforderliche Marge x Nominalwert des Futures-Kontrakts:

15 % x 922,8 Euro = 138,42 Euro

Der Investor hat den Future zu Spekulationszwecken gekauft, sein Zeithorizont beträgt also 5 Tage. Nach Ablauf dieser Frist wird er seine Position schließen. Die tägliche Verrechnung von Verlusten und Gewinnen ist in der folgenden Tabelle zusammengefasst:

Der zukünftige Prämienpreis wird nach der folgenden Formel berechnet

- Theoretischer Preis = Preis des aktiven Basiswertes X (1 + NI).

Der zukünftige Preis am Tag 1 wird also wie folgt sein:

- Theoretischer Preis = 8,5 x (1 + [(5%) * (184/365)]) = 8,714 €

Und so werden die zukünftigen Preise für die verbleibenden Tage berechnet.

Wie aus der obigen Tabelle ersichtlich, ist das Produkt, das der Investor in seinem Betrieb mit diesem Future erhalten hat, wie folgt:

- Ergebnis = Endbestand der Periode – hinterlegte Garantien:

199,44 € – (138,42 + 51,39) = 9,63 €

Folglich war die Rendite, die der Investor erhielt:

Ausbeute = Transaktionsergebnis / Umgekehrter Betrag:

9,63 / 189,91 = 0,0507 ≈ 5,07 % (Ausbeute über 5 Tage)

Der Anleger bringt zusätzlich 51,39 € als Sicherheit ein, weil der Anfangssaldo der Periode (87,03) weniger als 10 % des Nennwertes des Futures-Kontrakts (922,81) beträgt. Der zu leistende Betrag beträgt 51,39, da die so geleisteten Garantien (138,42) insgesamt 15 % des Nennwertes des Futures-Kontrakts ausmachen.

Schlussfolgerung

Als neue Investoren werden wir nicht fragen, was uns hilft, den theoretischen Preis eines Futures-Kontrakts zu kennen. Nun, der Benchmark-Preis ist das, was wir zu diesem Zeitpunkt wissen, und der theoretische Preis erlaubt uns zu wissen, was der Wert des Vermögenswertes zu einem bestimmten Zeitpunkt, sagen wir in einem Jahr, sein wird. Auf diese Weise können wir die Vorteile, die wir durch den Futures-Kontrakt erhalten, visualisieren. Wenn Sie mehr über Finanzthemen erfahren möchten, besuchen Sie Rankia Deutschland.

Wie beginnen in Forex von grund auf

Wie du von Null an in den Aktienmarkt investieren kannst. Lerne alles und entscheide dich für deinen Anlagestil.